持ち家を相続したときの税金についてお調べではないでしょうか。

相続税の存在を知っていても、自分が納める立場になったときにどれくらいの金額になるのかイメージすらできない方も少なくありません。

相続した持ち家は建物と土地を分けて評価し、税金を計算するので専門的な知識が必要です。

今回の記事では、ご自身のケースで相続税がいくらになるのかを計算するための方法を丁寧にお伝えしていきます。

土地の評価額を下げて節税につなげる方法もご紹介するので、ぜひ参考にしてみてください。

1.相続した持ち家は、建物と土地を区別して評価する

急に相続することになって、いろいろと不安や疑問があるかと思います。相続が発生したときにまず押さえてほしいのは、相続する財産全部の価値をそれぞれ確認した上で税金を計算しなければならないということです。たとえば「父親から引き継いだ持ち家にかかる税金だけ知りたい」という場合でも、現金や貯金、貴金属などの他の相続財産の価値まですべて算出することが求められます。引き継いだ財産全部を時価評価してからようやく相続税率を使った具体的な税額の計算が行えるのです。

持ち家を相続した場合には、建物と土地それぞれの評価額を算出しなければなりません。このとき、建物の評価方法と土地の評価方法は異なります。したがって建物と土地を一括で評価することはできないので、注意しておきましょう。ひとつずつ進めていかなければならないので焦ってしまうと思いますが、冷静に手順通り進めれば問題ありません。建物の評価方法から順番に見ていきます。

1-1.建物の評価方法

建物の評価額を知るには、固定資産税評価証明書を確認しましょう。固定資産税評価証明書とは、固定資産課税台帳の固定資産評価額を記載したものです。固定資産税評価証明書は、地方自治体が発行しているもので、市役所で手続きをすれば手に入れることができます。「固定資産税評価額=相続税評価額」なので、見ればすぐにわかるはずです。

固定資産税評価証明書に書かれているのは、固定資産税評価額だけではありません。固定資産の所有者や所在地、面積、構造なども書かれています。つまり、建物についてさまざまな情報が書かれているのです。したがって、誰でも手に入れられるわけではなく、手に入れる際にも本人確認書類が必要となります。

固定資産税評価証明書を手に入れられるのは、建物の所有者と、所有者と同居する家族です。相続人も所有者との関係を書類で示すことができれば、手に入れることができます。

取得する場合、市区町村の窓口に手続きをしに行くパターンと郵送で手続きをするパターンの2つが選択肢です。自治体によってはコンビニで手に入れられることもあります。

市区町村の窓口に手続きをしに行くパターンなら、固定資産税評価証明書についての申請書と手数料、身分証明書など必要書類を準備して市税の窓口など受付窓口で申請してください。申請書については窓口で書けるので、事前に市区町村にご自身のケースの必要書類と手数料を問い合わせておけば手続きができるはずです。

また、郵送で手続きをするパターンなら、市区町村の市税窓口に必要書類を送りましょう。郵送するのは、インターネットを使ってダウンロードして記入を済ませた固定資産税評価証明書についての申請書や、手数料分の定額小為替、返信用封筒、身分証明書、申請者ごとの必要書類です。窓口に手続きをしに行くパターンと同様に、事前に市区町村にご自身のケースの必要書類と手数料を問い合わせておけば失敗せず手続きができるでしょう。郵送の場合には1週間程度かかることもあるので、早めに手続きに取り掛かることをおすすめします。

ちなみに、毎年4月になれば送られてくる固定資産税納付通知書があれば、固定資産税評価証明書の代用にすることが可能です。ただし、相続税を申告するときには課税年の年度の書類が必要となります。古い固定資産税納付通知書しか見つからないときは、最新の固定資産税評価証明書を取得するようにしてください。

1-2.土地の評価方法

次に、土地の評価方法を確認しましょう。土地の評価方法は、1種類ではありません。土地を評価する際には、①路線価方式、②倍率方式といった2つの方法があります。自分の相続した土地がどの評価方式なのかは、国税庁のホームページにある「路線価図・評価倍率表」を見れば良いです。まずは国税庁ホームページから、ご自身が相続した持ち家について確認してみてください。確認ができたら、路線価方式か倍率方式で評価額を算出します。それぞれの方式について、順番に見ていきます。

①路線価方式

「路線価図・評価倍率表」に路線と書かれているなら、路線価方式を用います。評価額を調べたい土地が接している道路の路線価に、土地の面積を掛けることによって計算が可能です。土地の面積は、固定資産税評価証明書に書かれています。今回は、以下の条件の場合で算出してみましょう。

所在地:横浜市緑区中山町○○番 地目:宅地

地積:180㎡

間口:10m

奥行:18m

このケースでは、評価額を計算する土地は245Dと書かれた道路に面しています。これは、路線価が1㎡あたり24.5万円ということです。したがって、評価額は以下のように計算できます。

評価額:24.5万円×180㎡=4,410万円

路線価を見間違わなければ、計算自体は難しくないでしょう。

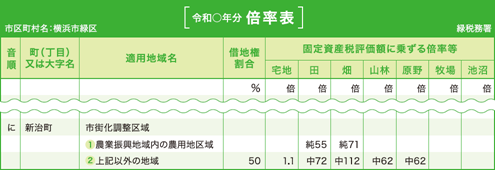

②倍率方式

「路線価図・評価倍率表」に倍率が書かれているなら、倍率方式を用います。倍率方式は、固定資産税評価証明書に記載された評価額に、指定の倍率を掛ける方式です。今回は、以下の条件の場合で算出してみましょう。

所在地:横浜市緑区新治町△△番

地目:宅地

固定資産税評価額:10,000,000円

このケースでは、土地の所在地である新治町の農用地区域以外の宅地の場合、1.1倍と記載されています。したがって、評価額は以下のように計算可能です。

評価額:10,000,000円×1.1=11,000,000円

以上が土地の評価方法でした。持ち家を相続したときは、建物と土地を分けて評価額を算出するようにしてください。建物や土地以外の相続財産についても同様に評価額を出し、最後に相続税率を掛ける計算を行います。

2.「小規模宅地等の特例」の適用で評価額を8割下げられる

持ち家を相続したときに知っておきたいのが、「小規模宅地等の特例」についてです。小規模宅地等の特例を適用することによって、評価額を8割も下げることができるので知っておかないと損する可能性があります。どのような制度なのか、確認しておきましょう。

2-1.小規模宅地等の特例とは

小規模宅地等の特例とは、土地の相続税を抑えるための制度のことです。被相続人が住んでいた土地や事業に使っていた土地、貸していた土地がある場合に一定の要件を満たすことで利用できます。小規模宅地等の特例を使えば最大で8割も評価額を下げられるので、押さえておきたい制度だといえるでしょう。

2-2.適用要件

まず、小規模宅地等の特例は、相続する土地が以下の場合にしか利用できません。

- 被相続人が住んでいた土地

- 被相続人が事業に使っていた土地

- 被相続人が貸していた土地

そして、以上の条件を満たす土地の場合でも、相続して土地を取得する人が条件を満たしている必要があります。たとえば被相続人が住んでいた土地について相続が起きた場合の取得者の条件としては、配偶者や同居親族、家なき子のみが制度を利用できるのです。また、ケースによっては、申告期限までに該当する土地の所有や事業の継続が求められることもあるので気をつけなければなりません。

3.自宅土地の評価を下げられるかもしれません

小規模宅地等の特例を利用できそうになくて、残念に思っている方も多いのではないでしょうか。たしかに、小規模宅地等の特例はすべての人が利用できる制度というわけではありません。しかし、たとえ小規模宅地等の特例が適用できない場合でも、自宅土地を相続するときには評価を下げられるかもしれません。

どのような場合に自宅土地の評価を下げられるかというと、以下のような場合です。

- 2棟以上の建物を建てている土地

- 無道路地(少ししか道路に接していない土地)

- 道路・通路になっている土地

- 道路の間に水路を挟んでいる土地

- 形の良くない土地(不整形地)

- 道路との間に高低差がある土地

- 傾斜のある土地や、一部崖になっている土地

- 4m以下の道路に面する土地(セットバックが必要な土地)

- 騒音、悪臭等周囲の住環境が悪い(線路や踏切に接しているなど)

- 都市計画道路や区画整理の予定がある土地

- 土地の中に赤道(里道)や水路が通っている土地

- 墓地に隣接している土地

- 高圧線が通っている土地

- 庭内神しの敷地

ちなみに、「庭内神し」というのは、一般的には屋敷内にある神の社や祠などのご神体を祀り日常礼拝の目的で使用しているものを指します。ここでいうご神体というのは不動尊や地蔵尊、道祖神、庚申塔、稲荷などのことです。特定の者または地域住民などの信仰の対象とされているものでなければなりません。もしもそういったものが相続する持ち家にあるのであれば、当てはまらないかどうかをチェックしてみましょう。

持ち家を相続するとなると、高額な相続税がかかるのではないかと不安に感じている方も多いはずです。しかし、自宅土地であれば評価額を下げられる可能性も大いにあるので、条件に当てはまらないかどうかを確認してください。相続税は建物や土地だけにかかるわけではありませんが、評価額が高額になりやすい土地について、できる限りの節税対策を行うのは非常に重要です。

たとえば、正方形や長方形以外の土地であれば、形の良くない土地(不整形地)として評価額を下げられます。その土地を正方形や長方形で囲ったときにはみ出る部分の割合によって減額されるのですが、予想以上の減額が実現することもあるので確認することをおすすめします。

他にも、道路との間に高低差がある土地も利用価値が低いと判断されれば評価額が減額することが少なくありません。国税庁も、利用価値が下がっていると認められる部分の面積に対応する価格に10%を掛けた金額を差し引いて評価額として扱うことを認めています。相続する持ち家について、周辺の宅地と比べてみましょう。もしもハッキリと高低差が感じられるのであれば、評価額が下がる可能性があります。地盤に大きな凹凸がある宅地や、振動が非常に大きい宅地も同様です。

また、線路や踏切に接しているなど、騒音や悪臭といった周囲の住環境が悪い場合も評価額を下げるポイントとなります。このケースでも、利用価値が下がっていると認められれば、対応する部分に10%を掛けた金額を差し引いて評価額として扱ってもらえるのです。10%といわれてもイメージが湧きにくいかもしれませんが、実際に利用してみると数百万円ほど納税額が減ることもあります。

実際にご自身が相続される土地が評価額の減額対象かどうかを判断するのは難しいでしょう。土地の評価を適切に行って納得できる相続税額を納めるには、専門家のアドバイスを受けるのが確実です。ご自身での算出に不安があるときは、ぜひ専門家にご相談ください。

まとめ

相続税額を計算するには、すべての相続財産の評価額を把握することが必要です。

持ち家を相続することになった場合には、建物と土地を分けてそれぞれの評価額を算出しなければなりません。このとき、建物の評価方法と土地の評価方法は違うので、適した方法で算出しましょう。

特に土地の評価額については、減額できる可能性が高いです。相続税をできるだけ抑えたいのであれば、相続に詳しい専門家に話を聞くことをおすすめします。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。