土地を相続する方、贈与で土地を取得する方、不動産の購入を検討している方々の中で、土地の評価額の計算についての疑問をお持ちの方は多くいらっしゃるのではないのでしょうか。

相続税・贈与税の税額計算では主に「路線価」を使用して税額を算出します。

多くの人にとって「路線価」という単語は馴染みのない言葉かと思います。

ここでは路線価の見方、計算方法についてご説明いたします。

1.路線価の見方

路線価とは、道路に面している土地の1平方メートルあたりの評価額のことを指します。

路線価は、国税庁のホームページにある“路線価図・評価倍率表”で調べることができます。

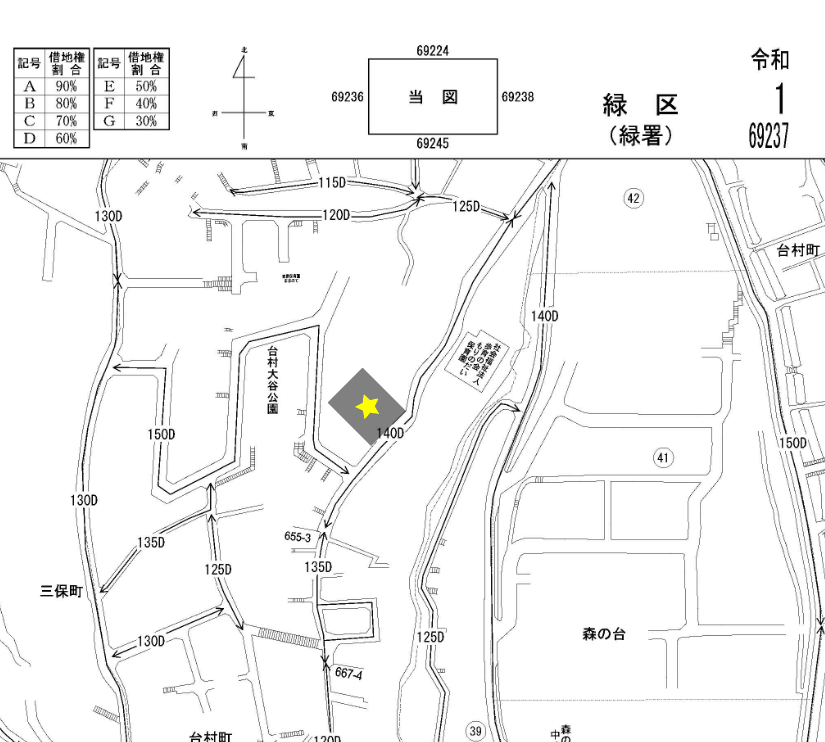

路線価図上にある評価したい土地を見つけ、その土地が面している道路の路線価を確認しましょう。路線価は1平方メートルあたりの価格を千円単位で表示しています。

上の図において、☆で示した土地の路線価は「140」、つまり140,000円となります。

関連情報を確認する

2.路線価を使った評価額の計算

路線価を使った評価額の計算方法を確認してみましょう。

2-1.一つの道路に面している場合

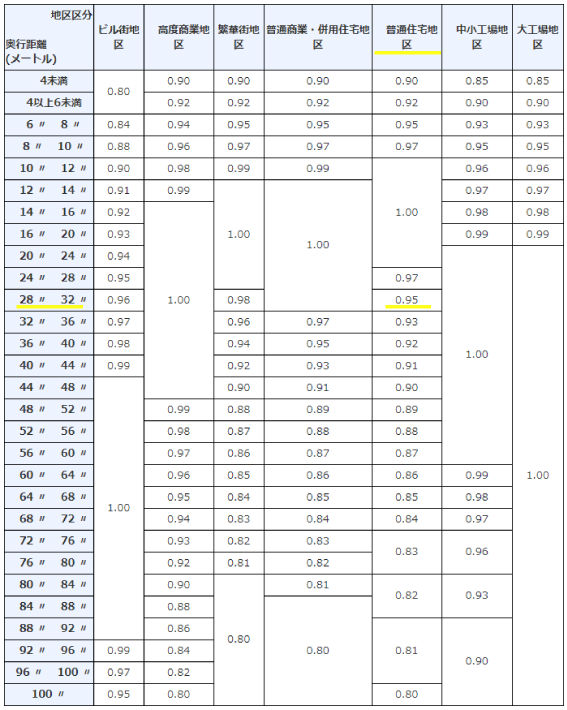

路線からの距離の長さによって土地の利用度合いが変わってくることを考慮し、路線価に直接地積をかけて評価するのではなく、評価する宅地の奥行に応じて奥行価格補正率を用いて評価します。

【計算式】

路線価 × 奥行価格補正率 × 地積

-

【例】

【A宅地】

150千円 × 0.95 × 480㎡ =68,400,000円【B宅地】

150千円 × 1.00 × 480㎡ = 72,000,000円

2-2.二つの道路に面している場合

では次に、二つの道路に接している土地の評価について説明していきます。

二つの道路に接している土地は以下の2つのタイプに分けられます。

① 正面と側方に道路がある土地

② 正面と裏面に道路がある土地

① 正面と側方に道路がある土地

1つの道路に面しているだけでなく、側方にある道路にも面している為、それだけ利用価値が高くなります。そこで、側方路線影響加算率を使用し側方道路に面していることで高まった利用価値分を加算して土地の評価を行います。

【計算式】

- ① 正面路線価 × 奥行価格補正率

- ② 側方路線価 × 奥行価格補正率 × 側方路線影響加算率

- ③ {①+②} × 地積

※注意!

正面路線価は、路線価に奥行価格補正率をかけて出した価額の高い方の路線を指します。

裏面路線価は正面路線価以外の路線を指します。

【側方路線影響加算率表】

出典:〈国税庁 側方路線影響加算率表〉

【例】

【A宅地】

250千円 × 1.00 = 250千円

150千円 × 1.00 × 0.08 = 12千円

(250千円 + 12千円)×480㎡ = 125,760千円

【B宅地】

250千円 × 1.00 = 250千円

100千円 × 1.00 × 0.04 = 4千円

(250千円 + 4千円)×480㎡ = 121,920千円

②

側方路線影響加算率は角地と準角地で異なってきます。計算をする際には注意しましょう。

② 正面と裏面に道路がある土地

1つの道路に面しているだけでなく、裏面にある道路にも面している為、それだけ利用価値が高くなります。

そこで、二方路線影響加算率を使用し側方道路に面していることで高まった利用価値分加算して土地の評価を行います。

【計算式】

- ① 正面路線価 × 奥行価格補正率

- ② 裏面路線価 × 奥行価格補正率 × 二方路線影響加算率

- ③ {①+②} × 地積

※注意!

正面路線価は、路線価に奥行価格補正率をかけて出した価額の高い方の路線を指します。

裏面路線価は正面路線価以外の路線を指します。

【二方路線影響加算率表】

〈国税庁 二方路線影響加算率表〉

【例】

【A宅地】

250千円 × 0.99 = 247,500円

200千円 × 0.99 × 0.05 = 9,900円

(247,500円 + 9,900円)×120㎡ = 30,888千円

関連情報を確認する

3.数字の右のアルファベットは借地権割合

路線価には数字だけでなく、アルファベットが振られています。このアルファベットは“借地権割合”を示しています。借地権割合は、借地権を評価する際に使用します。

借地権とは、借主がその土地を使用できる権利を指し、

借地権割合とは、土地の価格の何割かが借地権に相当するのか数字で表したものになります。

【例】

☆で示した土地の場合、路線価は【140D】となります。

該当の土地が100㎡ある場合、その土地の1㎡あたりの路線価額は140,000円、アルファベット表記は借地権割合を意味しDは60%とあるので、

借地権価格は (140,000円×100㎡) × 60% = 8,400,000円 となります。

◎その土地を借りている場合

被相続人が生前借りていた土地を相続人が継承する場合、借地人が亡くなったからといって貸主から立ち退きを強制されることはありません。

土地そのものを相続しなくても、「土地を使用する」権利は相続するからです。これを借地権と言います。

借地権は下記の計算式で求めることが可能です。

- 計算式

- 借地権の評価額 = 土地の評価額 × 借地権割合

借地権割合は、路線価図の真ん中上部に載っています。アルファベットと借地権割合の対応は上の表のとおりです。

◎その土地を貸している場合

土地を他人に貸している場合、たとえその土地が自分名義であっても、借主を追い出すことはできません。

そのため、土地の利用にはかなり制限がかかり、その土地の評価は低くなります。

土地を貸していた場合の評価額は、

- 計算式

- 貸地の評価額 = 自用地としての評価額 - 借地権の価格

の計算式で求められます。

関連情報を確認する

4.路線価の見方から土地評価額の計算方法のまとめ

- 土地の評価方法としては、主に国税庁の定める「路線価方式」を使用する

- 評価額の計算は、評価する宅地の奥行に応じて、「奥行価格補正率」を用いて評価する

- 二つの道路に接している土地は、“正面と側方に道路がある土地”と、“正面と裏面に道路がある土地”の2つのタイプがある

- 路線価の右隣のアルファベットは「借地権割合」を表す

- 借地権は”土地を使用する”権利

- 土地を他人に貸している場合、その土地の評価は低くなる

路線価は、国税庁のHPより調べることができます。ただし、おおよその評価額を計算することは可能ではあるものの、多くの土地は細かい路線価の補正が必要であるため、相続税に関する知識を持った専門家でなければ正確な路線価を求めることはできません。

ご自身で進めた結果、計算ミスをして相続税の申告期限間近に申告すると、本税とは別に延滞税や加算税といったペナルティが課されてしまいますので、相続税申告を得意とする税理士へ依頼することをおすすめします。

また、相続税や贈与税は税率が高く、土地の評価額が少し変わるだけでも税額が大きく変わってきます。路線価を使った土地の価格の計算は、財産評価に詳しい税理士に相談するのがよいでしょう。

相続税申告相談プラザには、土地評価に関する豊富な知識と経験をもつ専門家が在籍しております。地域密着型のサポートを得意としており、対象地の広さや形状、用途、環境などから土地の状態を判断したうえで補正等を行い、評価額を適切に算出するよう力を尽くします。お客様の相続税額を賢く抑えるためにも、まずは当プラザの初回完全無料相談をご活用ください。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。