遺産を相続したときに、その中に生産緑地が含まれていた場合、特に農業以外の職に就いている方にとっては、その生産緑地をどうすればいいのか、悩まれることが多いと思います。

遺産を相続したときに、その中に生産緑地が含まれていた場合、特に農業以外の職に就いている方にとっては、その生産緑地をどうすればいいのか、悩まれることが多いと思います。

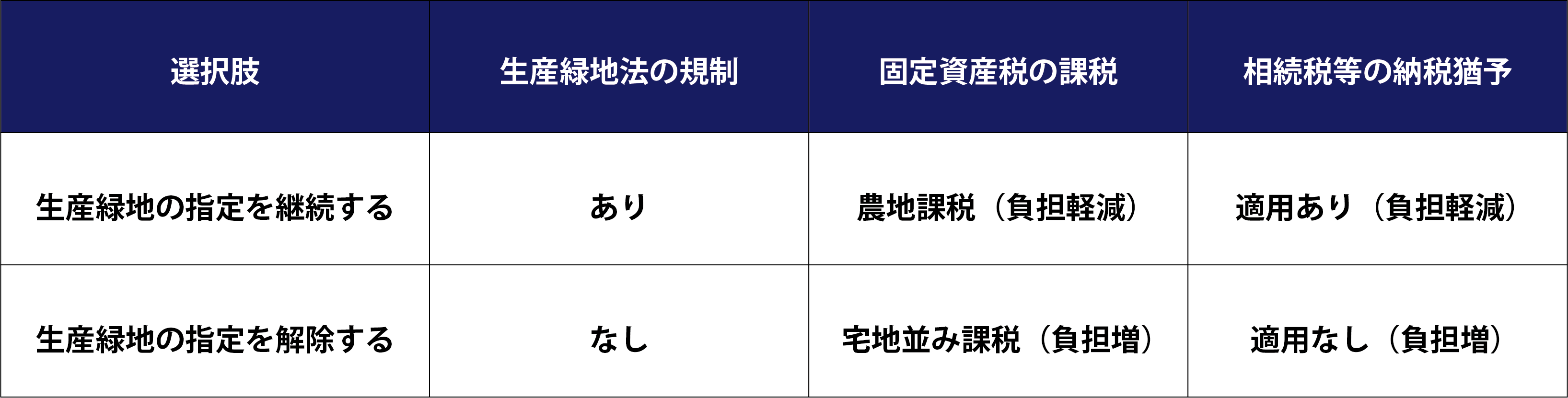

生産緑地には、その指定を継続する場合でも解除する場合でも、知っておかなければならないこと、注意が必要なことが、生産緑地法の規制や税の優遇措置の面で多くあります。

この記事では、その指定を継続する場合、解除する場合のそれぞれについて、これらの法の規制や税の優遇措置がどのように違ってくるかという点、およびその要件や手続きについてご説明します。

相続した生産緑地の活用法などをお決めになる際の参考にしていただければ幸いです。

1.生産緑地を相続した場合の3つの選択肢

生産緑地を相続した場合には、次の3つの選択肢があります。

- 生産緑地の指定を継続する

- 生産緑地の指定を解除する

- 生産緑地の指定を一部だけ解除する(市町村によっては認められないこともあります。)

生産緑地の指定を継続すれば、固定資産税や相続税等の優遇を受けられますが、生産緑地法による行為制限などの義務を課されることになります。

また、指定を解除すれば、生産緑地法による制限も解除されますが、固定資産税や相続税等の優遇は適用できなくなるため、税負担が重くなります。

これを表で示せば下記のとおりです。

以下でくわしくご説明しますので、それぞれの場合の有利な点、不利な点をよく理解されてどちらを選択するかをお決めになってください。

1-1.生産緑地の指定を継続すれば、農業等を続ける義務を負うが税の優遇措置を受けられる

生産緑地の買い取り申出は、その主たる農業等従事者が死亡したときには可能になりますが、申出をしなかった場合には指定は解除されず、相続後も生産緑地として継続して所有・管理していくことになります。

そして、相続時に買取り申出をしなかった場合は、次にその申出ができるのは、生産緑地を取得して農業等に従事する人の死亡時、または当初の生産緑地指定から30年(特定生産緑地の指定を受けている場合はその指定から10年)が経過した日になります。

継続して生産緑地として所有・管理することを選択した場合、固定資産税は農地課税となり、相続税は納税猶予を選択した場合には税の優遇措置が受けられます。

市街化区域内の一般農地に対する固定資産税は宅地並み課税がされるのに対して、生産緑地は農地課税となり、税額は約100分の1に軽減されています。

相続税については、納税猶予の手続きを行うことで、農業投資価格を超える部分の課税価格に対する納税が猶予され、その相続人の死亡等の一定の場合には、その猶予額は免除されます。

長期間にわたって農業等を続ける意思があり、ご自身の農業経験、健康状態および後継者や家族の方の協力などを考えあわせてそれが可能と思われる方には、上記のような税の優遇があることからも、生産緑地として保有を続けることをお勧めしたいと思います。

なお、自分自身で農業等を続ける以外にも、農地として他の農業希望者に貸し付ける方法や、市民農園として公衆の利用のために貸付ける方法も認められています。

1-2.生産緑地の指定を解除すれば、開発や売買はできるようになるが税負担は重くなる

前にも述べたとおり、生産緑地はその主たる農業等従事者が死亡したときには、市町村に対して買い取り申出をすることができます。

しかし市町村がこの申出に応じず、また他の農業等希望者へのあっせんを行っても売買が成立しなかったときは、申出から3か月を経過すれば生産緑地法の制限が解除されて、その生産緑地の開発や売買が行えることになります。

生産緑地の指定が解除された農地に対しては、固定資産税は宅地並み課税となり、また相続税の納税猶予も受けられなくなるため、税の負担が重くなります。

ご自身の経験や健康状態および家族の状況などから、相続した生産緑地で農業等を続けることが難しい方には、指定の解除をお勧めしますが、増加する税負担をまかなえる収入が、その土地の開発や売却によって得られるか、慎重に検討して計画を立てなければなりません。

開発等の計画立案は、難しい判断が必要なことも多いため、税理士やファイナンシャル・プランナーなどの専門家に相談されることが望ましいと思います。

1-3.生産緑地の指定の一部解除を受けるという方法

生産緑地の指定解除は、原則として所有するすべての生産緑地について行われることになっていますが、市町村によってはその一部のみの解除を認めているところもあります。

相続税の納税資金を捻出するためには、生産緑地を一部売却しなければならないが、一部だけ売却できれば残る生産緑地は維持できるという場合には、この一部指定解除という方法をお勧めしたいと思います。

なお、残った生産緑地には相続税の納税猶予が継続して適用されますが、そのためには指定を解除するのは、猶予適用農地等(生産緑地以外の農地等も含まれます。)全体の20%以下の面積でなければなりません。

もし全体の20%を超える面積の指定が解除されれば、猶予適用農地等全体について相続税の納税猶予が打ち切られて、猶予されていた税額を利子税とともに納付することになります。

また、指定解除後に残った面積が生産緑地指定の下限の面積を下回ることになる場合には、一部だけの解除は認められません。

1-4.一般の農地と生産緑地の税負担はこんなに違う

1-1.でも述べましたが、生産緑地の指定を受けた農地には、固定資産税および相続税の優遇措置があります。税の面からは生産緑地の指定を継続することが、解除するよりも明らかに有利と考えられます。開発等による収益化を図る必要があるという特別の事情がなければ、指定を継続することをお勧めします。

次に、市街化区域内の一般農地と生産緑地とで、固定資産税および相続税の負担にどれほど違いがあるのかを、具体的な数字を例にあげて見ていきたいと思います。

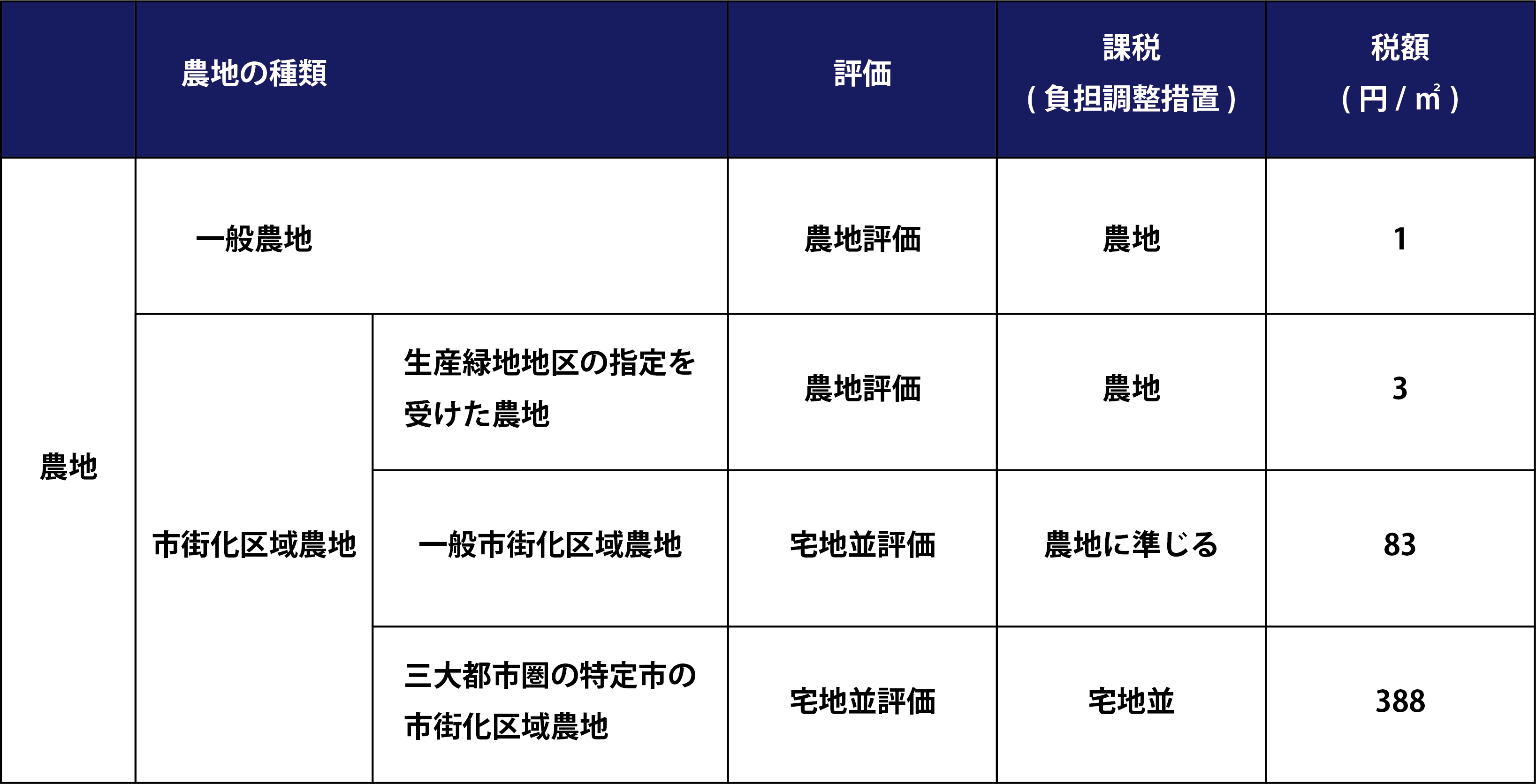

① 農地に対する固定資産税

次の表は、東京都内の農地に対する固定資産税がその所在地域と生産緑地の指定の有無によってどの程度違ってくるのかを表わしたものです。

(総務省HP「平成27年度 固定資産の価格等の概要調書」より作成)

これによれば、生産緑地と一般市街化区域農地とでは税額が20倍以上、三大都市圏の特定市の市街化区域農地とでは100倍以上の差があることが分かります。

ただし実際の農地では、その農地の個別の条件や、所在する市町村の政策などによっても、税負担は異なってきます。

② 農地に対する相続税の納税猶予額

次に、生産緑地に対する相続税の納税猶予の適用を受ける場合と、その適用がない一般市街化区域農地の場合とで、相続税の負担にどれほど差があるのかを、簡単な例でご紹介します。

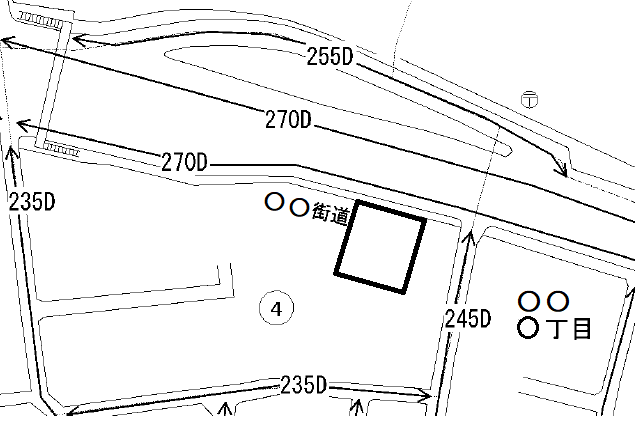

市街化区域農地の例(下図のようなほぼ正方形の土地を仮定します。)

所在地等:東京都郊外普通住宅地区

(路線価270千円)

造成費(整地費のみ)700円/㎡

農業投資価格(畑)840円/㎡

地 積:400㎡(20m×20m)

相続人:1人

農地以外の相続財産:4,000万円

この市街化区域内の農地の評価額は次のとおりになります。

(路線価) (造成費) (地積)

(270,000円-700円)× 400㎡ = 107,720,000円 …Ⓐ

この農地が生産緑地であった場合は、その評価額は次のとおりになります。

|

Ⓐ |

買取り申出ができる |

|

107,720,000円 ×(1- 5/100 )= 102,334,000円 |

|

また、この生産緑地の農業投資価格による評価額は、次のとおりになります。

840円 × 400㎡ = 336,000円

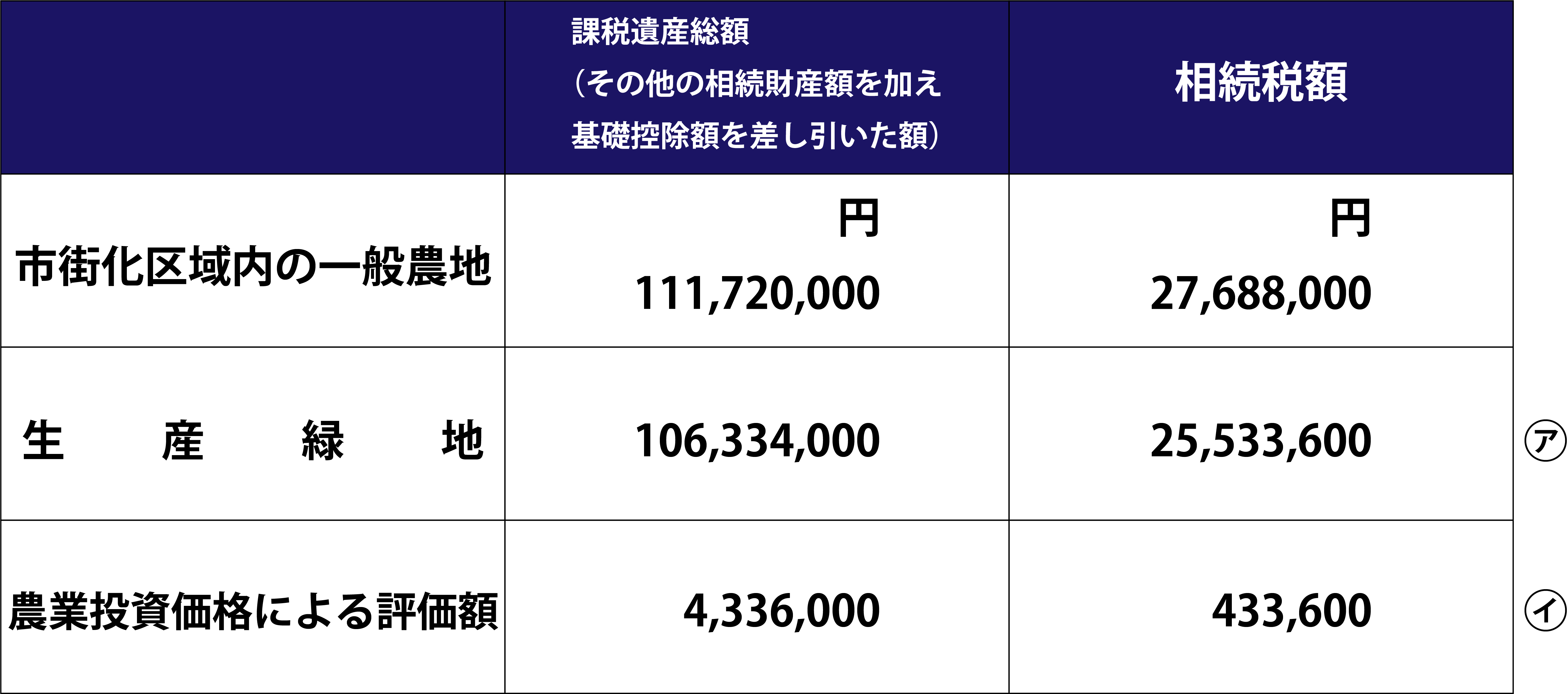

上記の各場合における相続税額は下表のとおりです。

この㋐と㋑の差額である2,510万円が納税猶予額、㋑の43万円が納税額になります。

つまりこの例では、相続財産に含まれている農地が市街化区域内の一般農地であれば2,768万円の相続税を納税することになるのに対して、同じ土地が生産緑地であれば相続時の納税額は43万円になります。

生産緑地に対する相続税の優遇措置について、概略がお分かりいただけたのではないでしょうか。

ただし、これは相続税の「猶予」であって、「免除」ではないことに注意してください。この猶予額の納税は、相続人の死亡時など一定の場合には免除されますが、そのためには所定の届出が必要になります。

2.生産緑地の相続に係る手続き

生産緑地を相続した場合は、その指定を継続する場合、または解除する場合のどちらであっても、不動産の所有権移転登記と農業委員会への相続の届け出の手続きが必要です。

生産緑地の指定を解除したい場合は、これらの手続きの後に買取り申出を行うことになります。

2-1.相続(不動産の所有権移転)の登記を行う

生産緑地を相続したら、不動産の所有権移転登記が必要です。

所有権移転登記は、その不動産の所在地を管轄する法務局に登記申請書を提出して行います。

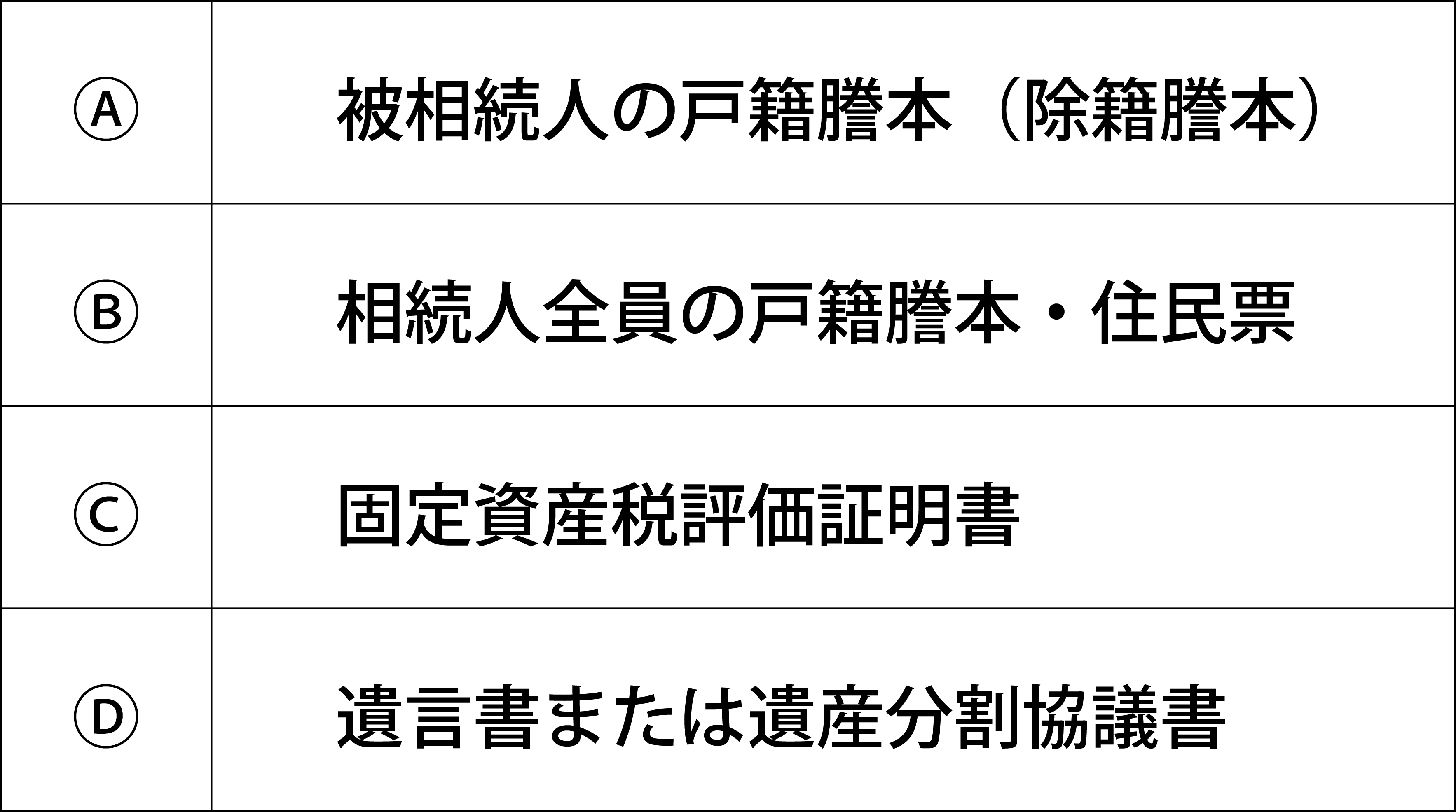

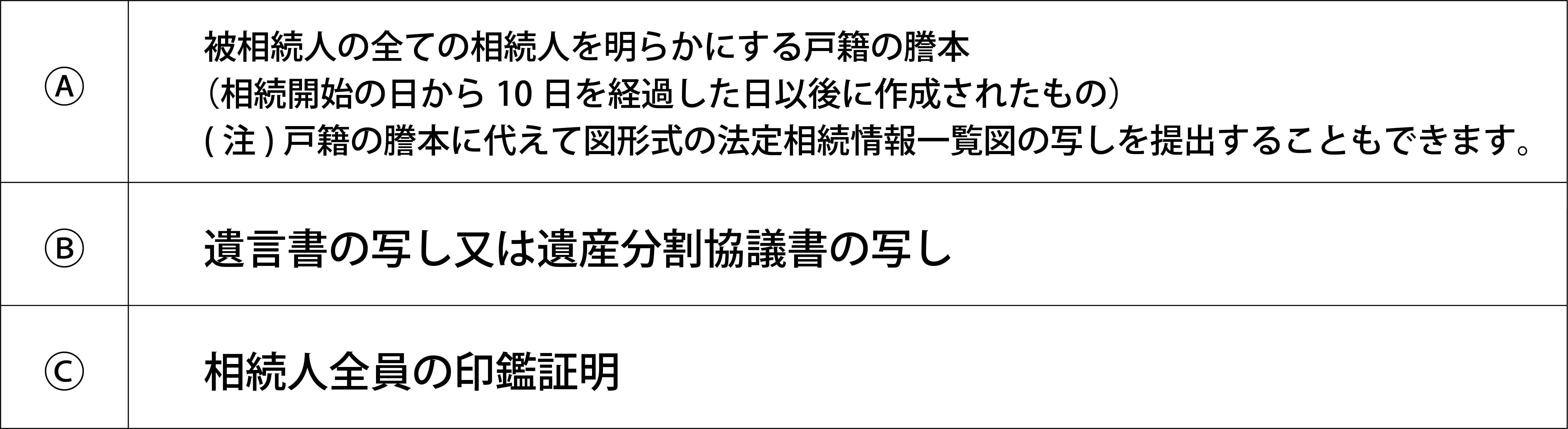

申請書に添付が必要な書類は下記のとおりです。

登録免許税の納付が必要です。税額は固定資産課税台帳上の価格に対して1,000分の4の額です。

なお、不動産の所有権移転登記はいつまでという期限は定められていませんが、納税猶予の手続きを行う際、担保関係書類(4-1.の②のⒸを参照してください。)として登記事項証明書の添付が必要です。

また長期間放置していて未登記の間に次の相続が発生した場合など、権利関係が複雑になりトラブルの原因となる可能性があります。

所有権移転登記は早急に済ませるようにしましょう。

2-2.農業委員会へ相続を届け出る

生産緑地を相続した場合には、農業委員会に対する届出も必要です。

農地法によって、農地を相続した場合には、農業委員会にその旨を届け出ることが義務付けられています。

これは、近年所有者不明の農地が増えていることにより、農地の集約・効率化や、公共施設等の設置、災害復旧工事の実施などのさまざまな面に支障が生じていますが、このような農地が増えることを予防するために、農地法の改正により設けられた制度です。

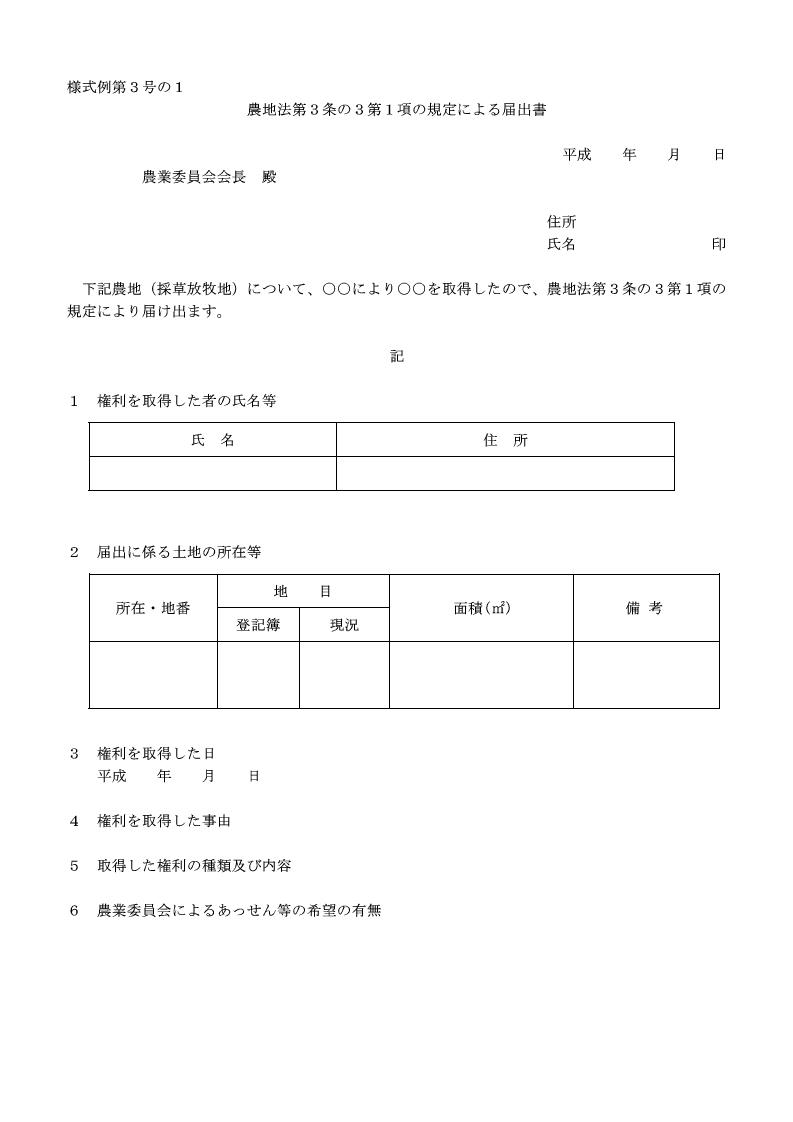

届出先はその農地のある市町村の農業委員会です。また期限はおおむね10か月以内とされています。そして、届出を怠った場合は、10万円以下の過料が科せられることになっています。

届出書の様式は、下のとおりです。(農林水産省 経営局 農地政策課資料より)

2-3.相続放棄の手続き

農地の相続を希望せず、また他に特に欲しい財産もない方には、相続放棄を行うという方法があります。

相続放棄とは、相続人が被相続人の権利や義務を一切受け継がないことをいいます。

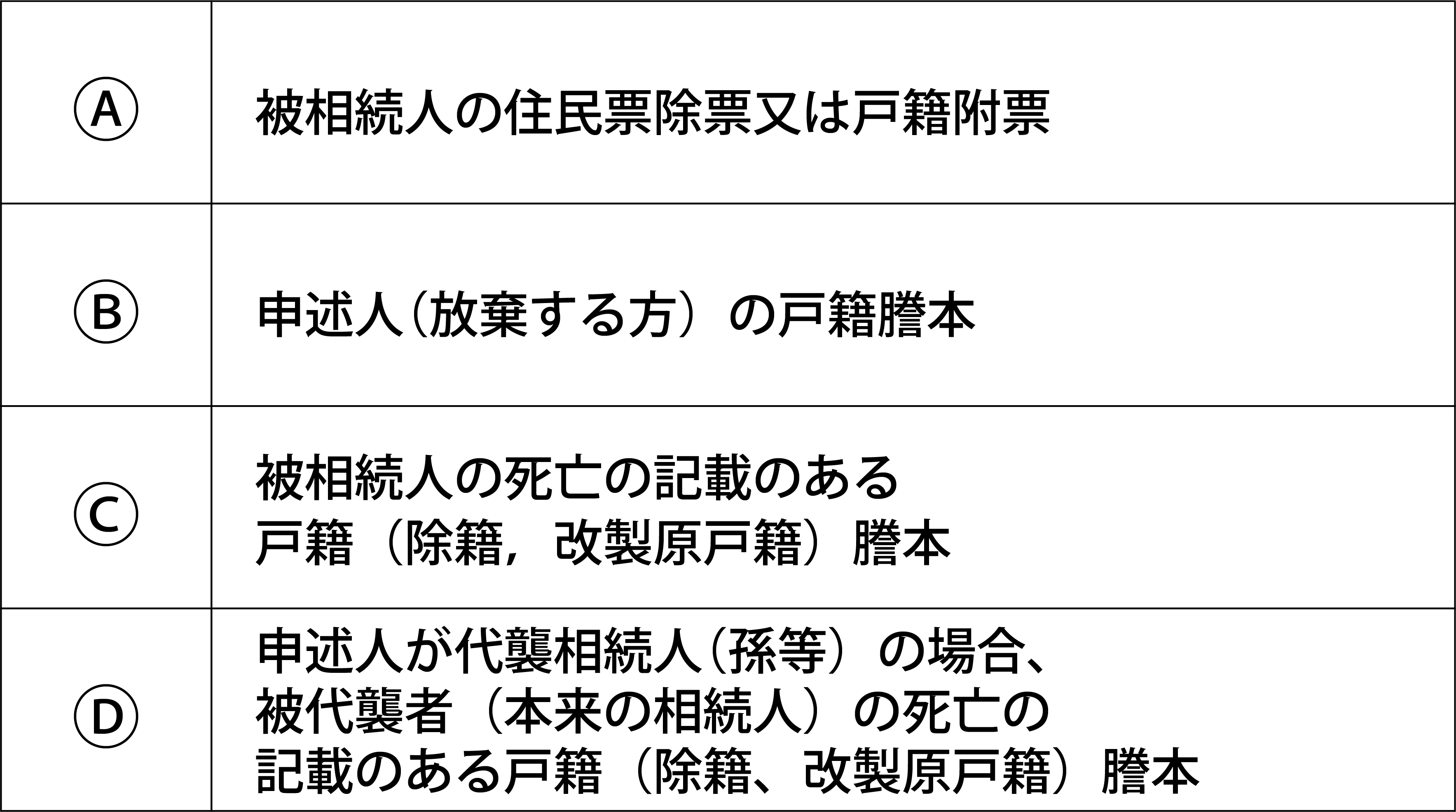

相続放棄の手続きは、被相続人の最後の住所地を管轄する家庭裁判所に対して、相続の開始を知ってから3か月以内に「相続放棄申述書」を提出することによって行います。

申述書に添付が必要な書類は次のとおりです。

申述に必要な費用は、収入印紙800円分と連絡用の郵便切手代です。

3.買取り申出の手続き

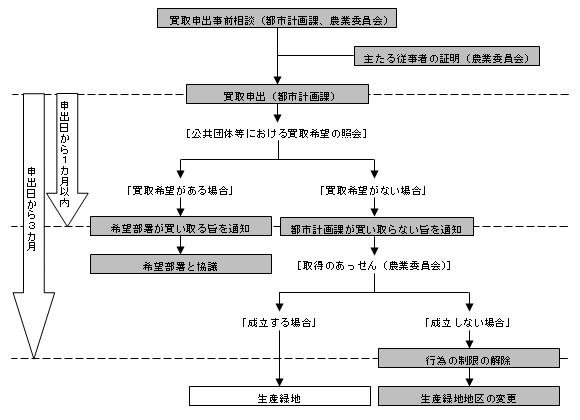

生産緑地の指定を解除するには、まず市町村に対して生産緑地の買取り申出を行う必要があります。

そのためには、生産緑地が所在する市町村の農業委員会へ依頼して「主たる従事者証明書」を発行してもらってください。その後市町村に対して買取り申出を行います。

そして、その申し出から1か月以内に市町村が買取りを行わず(注)、また他の農業希望者へのあっせんが行われても売買が成立しなかった場合に、申出から3か月経過後に生産緑地法の行為制限が解除されます。

(注)市町村の財政難等の事情により、買取りが行われた実績はほとんどありません。

その後農業委員会に農地転用の届出を行って受理されれば、売買や開発が行えるようになります。

買取り申出の手続きの流れは下図のとおりです。(千葉市HPより ※窓口の名称等は市町村により異なります。)

4.相続税申告の手続き

4-1.相続税申告と納税猶予の手続きの期限は10か月以内

相続税の申告と納税の法定期限は、相続の開始から10か月以内です。農業相続人に係る相続税の納税猶予の手続きも同時に行うことになります。

納税猶予を申請するには遺産分割が完了しており、対象となる農地を取得する相続人が確定していることが条件になりますので、注意してください。

① 相続税の申告手続き

被相続人から相続などによって財産を取得した人は、その課税価格の合計額が基礎控除額を超える場合、相続税の申告をする必要があります。

申告の必要がある場合には、相続の開始があったことを知った日の翌日から10 か月以内に、被相続人の住所地を所轄する税務署に相続税の申告書を提出するとともに、納付税額がある場合には、それを納税しなければなりません。

相続税の申告書に添付が必要な主な書類は次のとおりです。

申告書の提出期限に遅れて申告と納税をした場合には、原則として加算税及び延滞税がかかりますのでご注意ください。

② 納税猶予の手続き

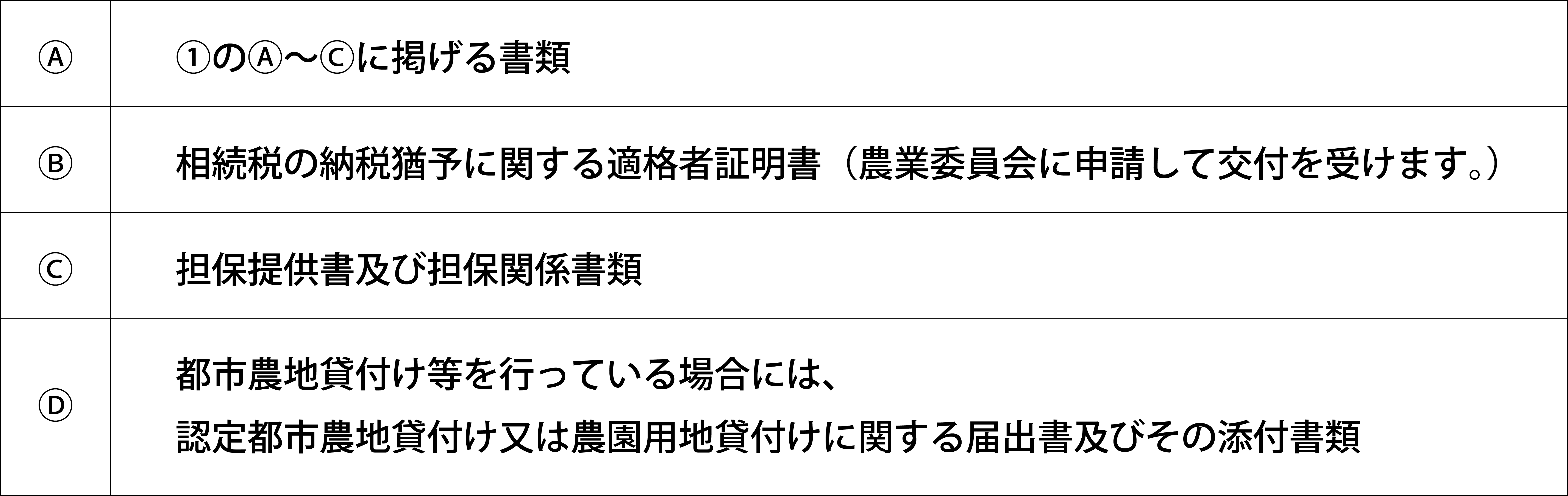

農地等についての相続税の納税猶予の適用を受けるためには、相続税の申告書を期限内に提出するとともに、その納税猶予税額及び利子税の額に見合う担保(その農地等でなくても差し支えありません。)を提供する必要があります。

この特例の適用を受ける場合に、相続税の申告書に添付が必要な主な書類は次のとおりです。

4-2.納税猶予期間中は3年ごとに継続届出が必要

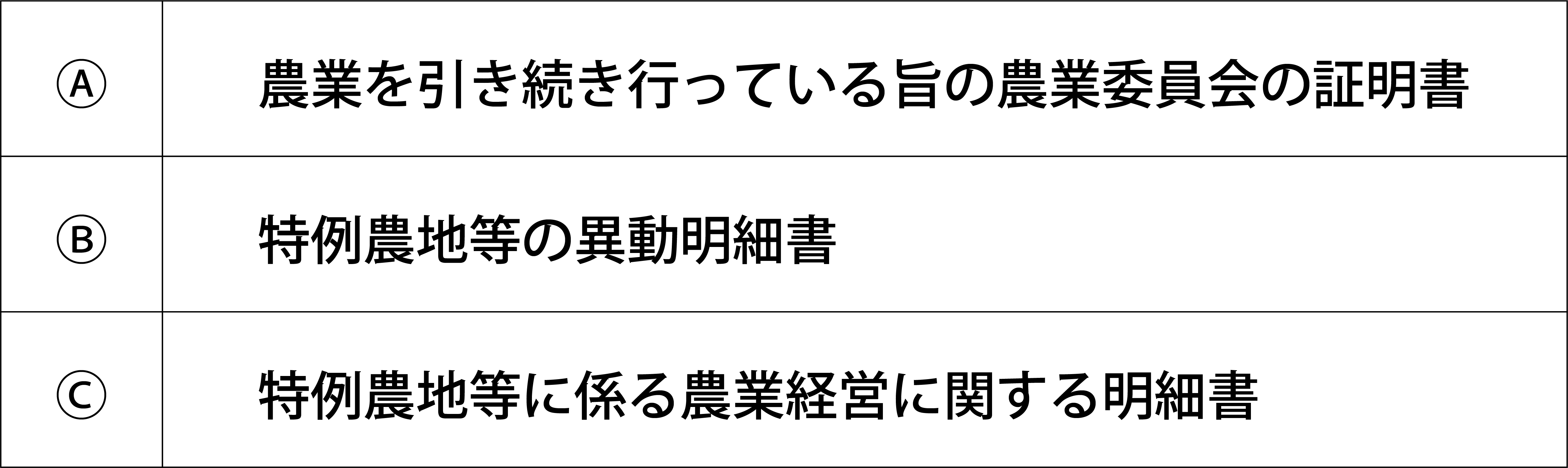

納税猶予期間中は相続税の申告期限から3年目ごとに、引き続いてこの特例の適用を受ける旨及び特例農地等に係る農業経営に関する事項等を記載した「納税猶予の継続届出書」を提出することが必要です。

この届出書を期限までに提出しなかった場合には、その提出期限の翌日から2か月を経過する日に納税猶予の期限が確定し、猶予されていた税額を利子税とともに納付することになります。届出を忘れないようご注意ください。

この届出書には次の書類を添付して提出します。

都市農地貸付け等を行っている方は、継続届出書のほかにその貸付けに関する明細書と、貸付けを引き続き行っている旨の農業委員会の証明書も必要となります。

納税猶予の継続届出書の様式は次のとおりです。

5.まとめ

これまで生産緑地を相続した場合に、その指定を継続するケースと解除するケースそれぞれのメリット・デメリット、および相続に関する登記や買取り申出、相続税申告などの手続きをご説明してきました。

生産緑地の指定を継続すれば農業等を続ける義務を負うが税の優遇措置を受けられます。指定を解除すれば、開発や売買はできるようになりますが税負担は重くなります。

生産緑地の相続に関する手続きでは、不動産の所有権移転の登記をできるだけ早く行うようにしましょう。また、農業委員会への相続の届け出も忘れずに行ってください。

農業相続人に係る相続税の納税猶予の適用を受ける場合は、相続税の申告期限内に遺産の分割を終えて、相続税の申告・納付を行う必要があります。また、3年ごとの「納税猶予の継続届出書」の提出も忘れないようにしてください。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。