相続税の基礎控除 新松戸

こちらでは新松戸および新松戸周辺地域の皆様に“相続税の基礎控除”について解説いたします。

こちらでは新松戸および新松戸周辺地域の皆様に“相続税の基礎控除”について解説いたします。

身内が亡くなると、亡くなった方(以下、被相続人)の遺産は相続人の共有の財産となり、相続人で全員の所有となります。それを相続人で分割し、遺言書ないし遺産分割協議により分割された財産を取得した人に相続税が課せられます。

ただし、相続したら必ず相続税を申告・納税しなければならない、というわけではなく、相続税には基礎控除が設けられていますので、財産価額の合計より債務等を差し引いた金額の合計額が「基礎控除額」を下回れば、相続税の申告納税は不要となります。

基礎控除に関して、平成27年に基礎控除額に関する法改正がされました。これにより相続税の申告納税は必ずしも他人事ではなくなりました。特に不動産をお持ちの新松戸および新松戸周辺地域の皆様は相続税の課税対象となる可能性がありますので、当プラザの税理士にご相談いただき、相続税の有無について確認されることをお勧めいたします。

新松戸および新松戸周辺地域の皆様には当プラザの新松戸駅前事務所をご案内しております。初回のご相談は無料で承っておりますので、まずはお気軽にご連絡下さい。

基礎控除の計算方法 新松戸

新松戸および新松戸周辺地域の皆様、相続税の納税額をできる限り抑えたい場合、この「相続税の基礎控除」は非常に重要なものとなります。

まず、基礎控除は次の計算式より算出します。

基礎控除の計算例

実際に基礎控除の計算をしていきましょう。なお、計算式中の相続した財産の価額は、債務等差し引いた後の価額となります。

例①【相続財産が3,000万円の場合】

⇒基礎控除額3,600万円に満たないため相続税の課税対象外

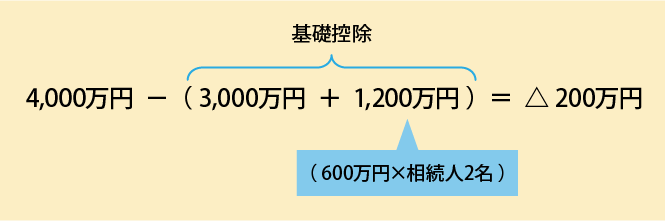

例②【相続した財産の価額4,000万円、相続人2名の場合】

⇒基礎控除額4,200万円の範囲内となるため相続税の課税対象外

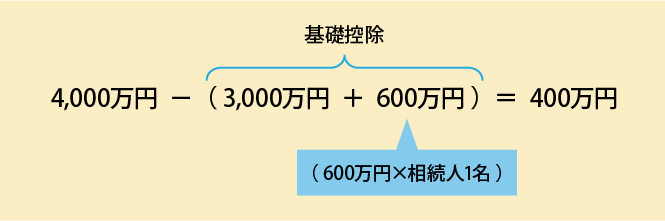

例③【相続した財産の価額4,000万円、相続人1名の場合】

⇒基礎控除額3,600万円から超過した400万円に相続税がかかります。

上記のとおり、基礎控除額が増えるほど相続税の課税対象となる可能性は低くなります。このことから、相続税対策として被相続人と養子縁組をして相続人を増やすという方法もありますが、法定相続人としてカウントされる養子の人数には限りがありますので新松戸および新松戸周辺の皆様も注意しましょう。

【基礎控除を超える=相続税が発生する可能性の高くなるケース】

- 相続人が少ない

- 戸建てを所有している

- 別荘や駐車場など自宅以外の不動産を所有している

- 高額な生命保険、または複数の保険に加入している

新松戸および新松戸周辺地域の皆様、相続税はご自身で手続きを進めることも可能ですが、相続財産に不動産が含まれる場合や上記の項目にあてはまる方は相続税額の算出が複雑になりますので専門の税理士に依頼することをおすすめいたします。

新松戸および新松戸周辺地域の皆様、相続税はご自身で手続きを進めることも可能ですが、相続財産に不動産が含まれる場合や上記の項目にあてはまる方は相続税額の算出が複雑になりますので専門の税理士に依頼することをおすすめいたします。

特に不動産の評価に関しては、納税額に大きく影響してまいります。間違った評価をしてしまう納税額が高くなってしまう可能性があるほか、実際の納税額より過少での申告となった場合にはペナルティを課せられる恐れもあります。また、多く納税しすぎた場合には、税務署よりその旨の通知がくることもありませんので、新松戸および新松戸周辺の皆様におかれましても無駄に税金を納めることのないよう慎重に行う必要があります。

より専門的に、確実に申告・納税をすませたいとお思いでしたら、相続税の専門であります当プラザにお任せください。新松戸および新松戸周辺地域の皆様、相続税の申告納税には期限があります。相続税の支払い義務が生じる可能性のある新松戸および新松戸周辺地域の皆様は、早急にご確認ください。

新松戸エリアの皆様にお勧めの新松戸駅前事務所

当プラザを運営するランドマーク税理士法人は、首都圏を中心に相続税申告を専門としている税理士法人です。新松戸および新松戸周辺の皆様には新松戸駅前事務所をお勧めしております。新松戸駅周辺は閑静な住宅街でスーパーなどの商業施設も充実しています。新松戸に通勤される方や仕事帰りの方、買い物ついでにお立ち寄りやすい事務所となっております。相続税申告の経験豊富な専門家が、新松戸および新松戸周辺の皆様からのお問い合わせを心よりお待ち申し上げております。

当プラザを運営するランドマーク税理士法人は、首都圏を中心に相続税申告を専門としている税理士法人です。新松戸および新松戸周辺の皆様には新松戸駅前事務所をお勧めしております。新松戸駅周辺は閑静な住宅街でスーパーなどの商業施設も充実しています。新松戸に通勤される方や仕事帰りの方、買い物ついでにお立ち寄りやすい事務所となっております。相続税申告の経験豊富な専門家が、新松戸および新松戸周辺の皆様からのお問い合わせを心よりお待ち申し上げております。

新松戸の皆様にお勧めする事務所

【新松戸駅前事務所】

【最寄り駅】

・新松戸駅(JR常磐線・武蔵野線)徒歩2分

・幸谷駅(流鉄流山線)徒歩1分