相続税の「配偶者控除」のことをお聞きになったことはありますか。俗に「配偶者には相続税がかからない」と言われることもあります。

この「配偶者控除」は、正確には「配偶者に対する税額の軽減」と呼ばれる制度で、被相続人(亡くなった人)の配偶者が相続または遺贈によって得た財産のうち、一定の割合(または一定額)までに対しては、相続税が課されないというものです。

この制度が設けられたのは、被相続人の財産形成に対する配偶者の貢献や、配偶者の老後の生活等に対する政策的な配慮によるものであるといわれています。

配偶者に対しては、このような相続税の優遇制度がありますが、この制度を使うにあたっては、いくつかの注意すべき点があります。

ここでは、「配偶者控除」のしくみやこれを使う際の注意点、適用するための要件および手続についてご説明します。よくご理解いただいたうえで、遺産分割や相続税申告にお役立てください。

1.相続税の配偶者控除額計算のしくみ

① 計算方法の概要

被相続人の配偶者が相続等によって得た財産の額が次のどちらか多い金額までは、配偶者には相続税はかかりません。

(1)1億6千万円

(2)配偶者の法定相続分相当額

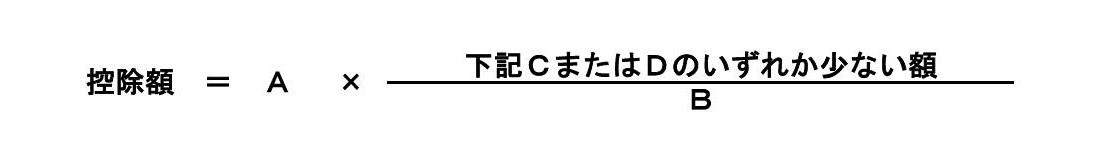

具体的には、配偶者の取得した財産の課税価格に応じて算定された相続税額から、次の算式により求められた額が控除されます。

A その相続等により財産を取得したすべての者に係る相続税の総額

B その相続等により財産を取得したすべての者に係る相続税の課税価格の合計額

C 1億6千万円 または 配偶者の法定相続分相当額 のどちらか多い金額

D 配偶者の取得する課税価格

② 設例による計算方法の説明

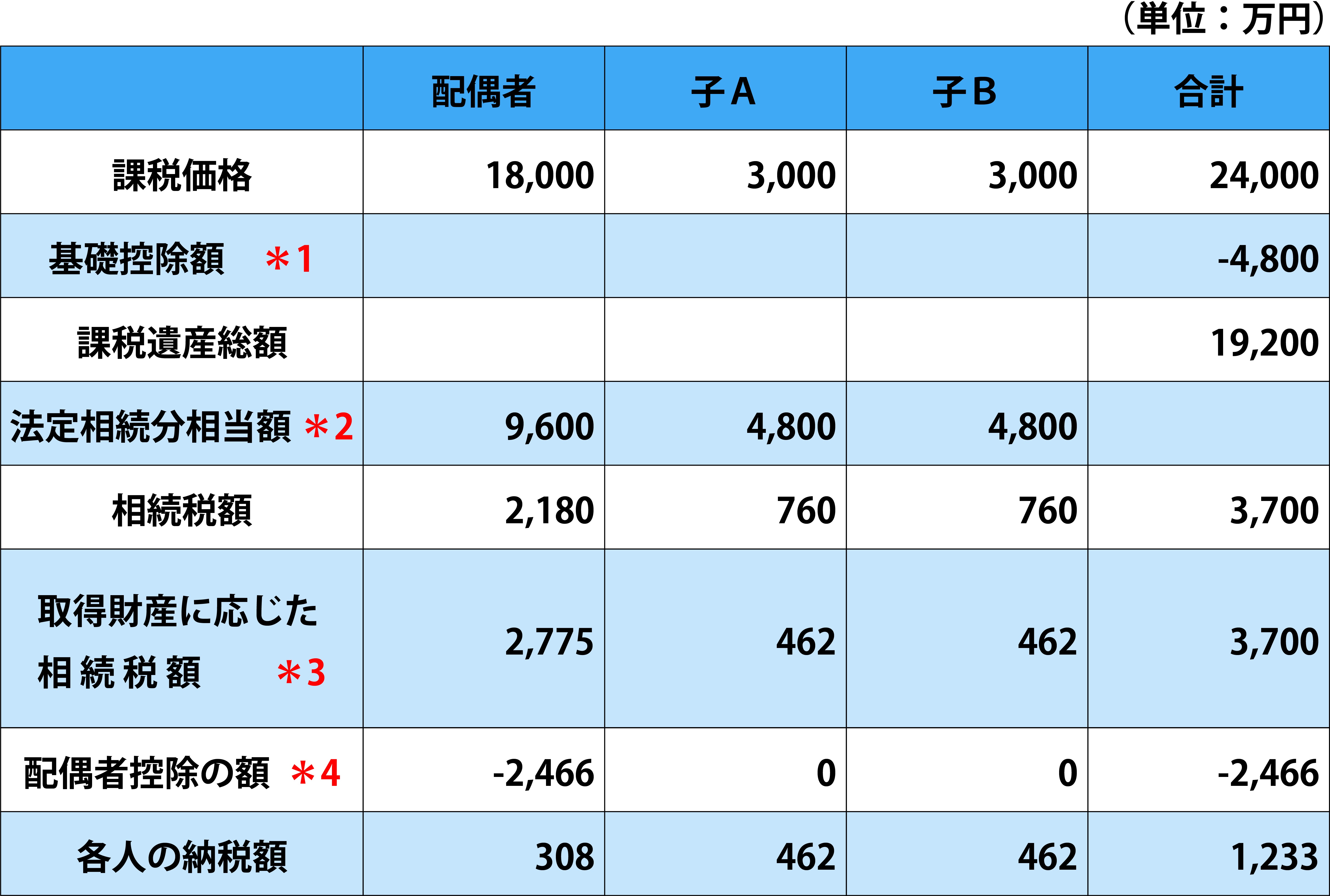

遺産の額2億4千万円を配偶者と子2人、合計3人で相続する場合の配偶者控除額の計算は次のとおりです。

ただし、配偶者は1億8千万円、子はそれぞれ3千万円ずつの遺産を取得すると仮定します。

(注)上の表では1万円未満の端数は切り捨てて記載しています。なお、*1~*4の計算根拠は下記のとおりです。

*1 3,000万円+600万円×3人(法定相続人数)

*2 配偶者:19,200万円×1/2(法定相続割合)、 子(1名分):19,200万円×1/2×1/2(同左)

*3 配偶者:3,700万円×18,000万円 / 24,000万円、 子(1名分): 3,700万円×3,000万円 / 24,000万円

*4 3,700万円×16,000万円 ※ / 24,000万円

※配偶者の法定相続分24,000万円×1/2=12,000万円<16,000万円 → 上記①のCは16,000万円

配偶者が取得した財産の課税価格18,000万円>16,000万円 → 上記算式の分子は16,000万円

配偶者控除による税の軽減効果が大きなものであることがお分かりになると思います。

2.配偶者控除を使う際の注意点

2-1.二次相続までを考えないとかえって不利になる

前章でご紹介したように、相続税の配偶者控除は税額の軽減効果が大きいため、これを最大限に使うことが有利だと思われがちですが、ここに1つの落とし穴があります。

配偶者控除を限度まで使って配偶者の取得する財産額を多くすると、次にこの配偶者について相続が発生して子が相続するときに、子の相続財産の額は当然多くなります。そして相続税は累進税率が適用されるため、子の負担する相続税額は増加します。

つまり、配偶者が相続人になる1回目の相続(一次相続)と、子だけが相続人になる2回目の相続(二次相続)との合計の税額で判断しなければ、配偶者控除を有効に使えたかどうか正確には分からないといえます。

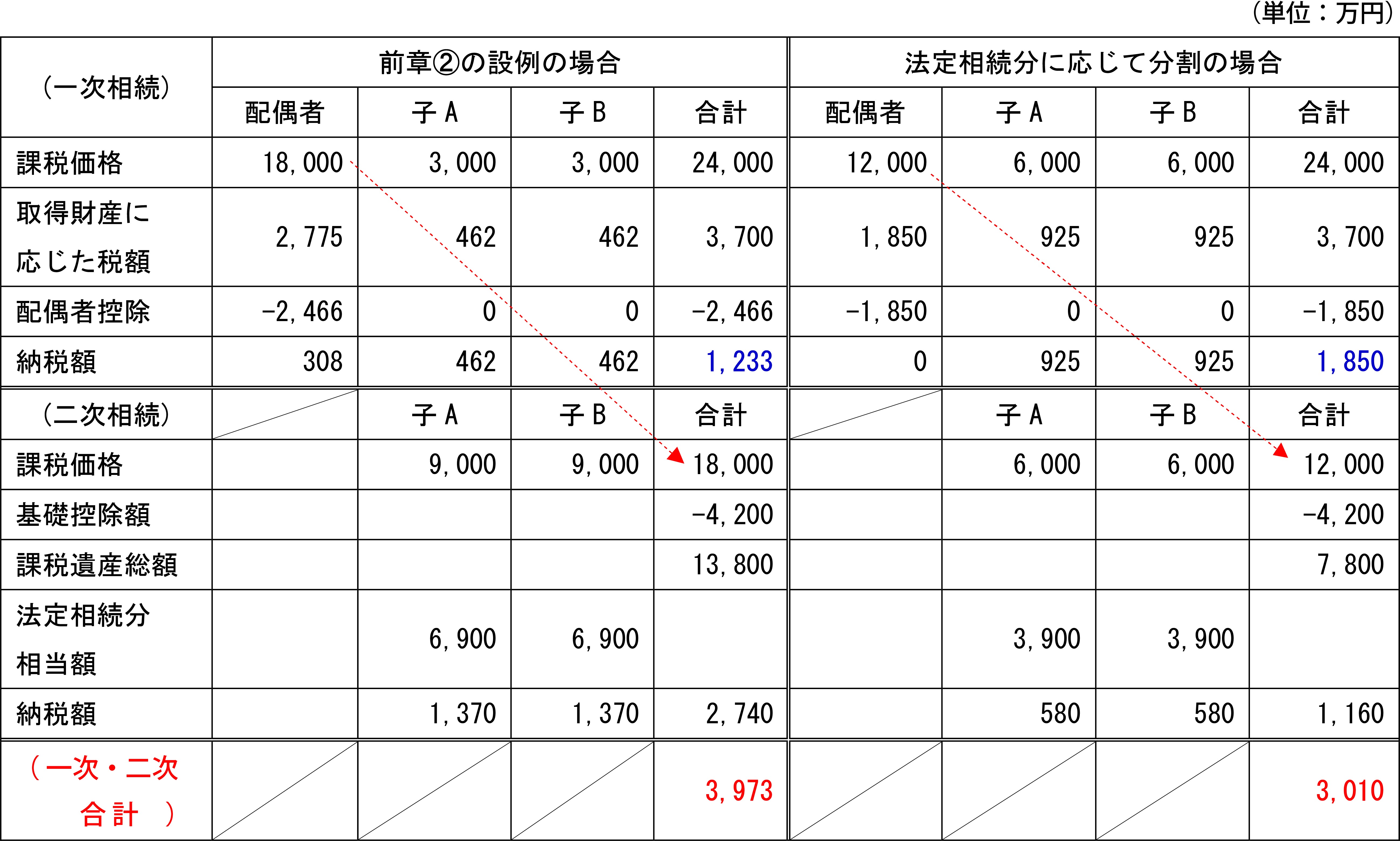

前章②の設例の場合と法定相続分に応じて遺産を分割する場合を比較して、このことを確かめてみましょう。

(注)配偶者の財産は一次相続で取得したもののみであり、増減はなかったものと仮定しています。

一次相続の税額は前章②の設例の場合が少なくなりますが、一次・二次相続の合計税額では、法定相続分に応じた遺産分割の場合のほうが約960万円少なくなっています。

配偶者控除の使い方は、一次・二次相続の合計税額を考えて決めなければならないということがお分かりになるでしょう。

2-2.二次相続まで含めたシミュレーションを行う

2-1.でご説明したように、配偶者控除の使い方は、一次・二次相続の合計税額を考えて決める必要がありますが、そのためには、二次相続まで含めた相続税のシミュレーションを行って検討することが必要です。

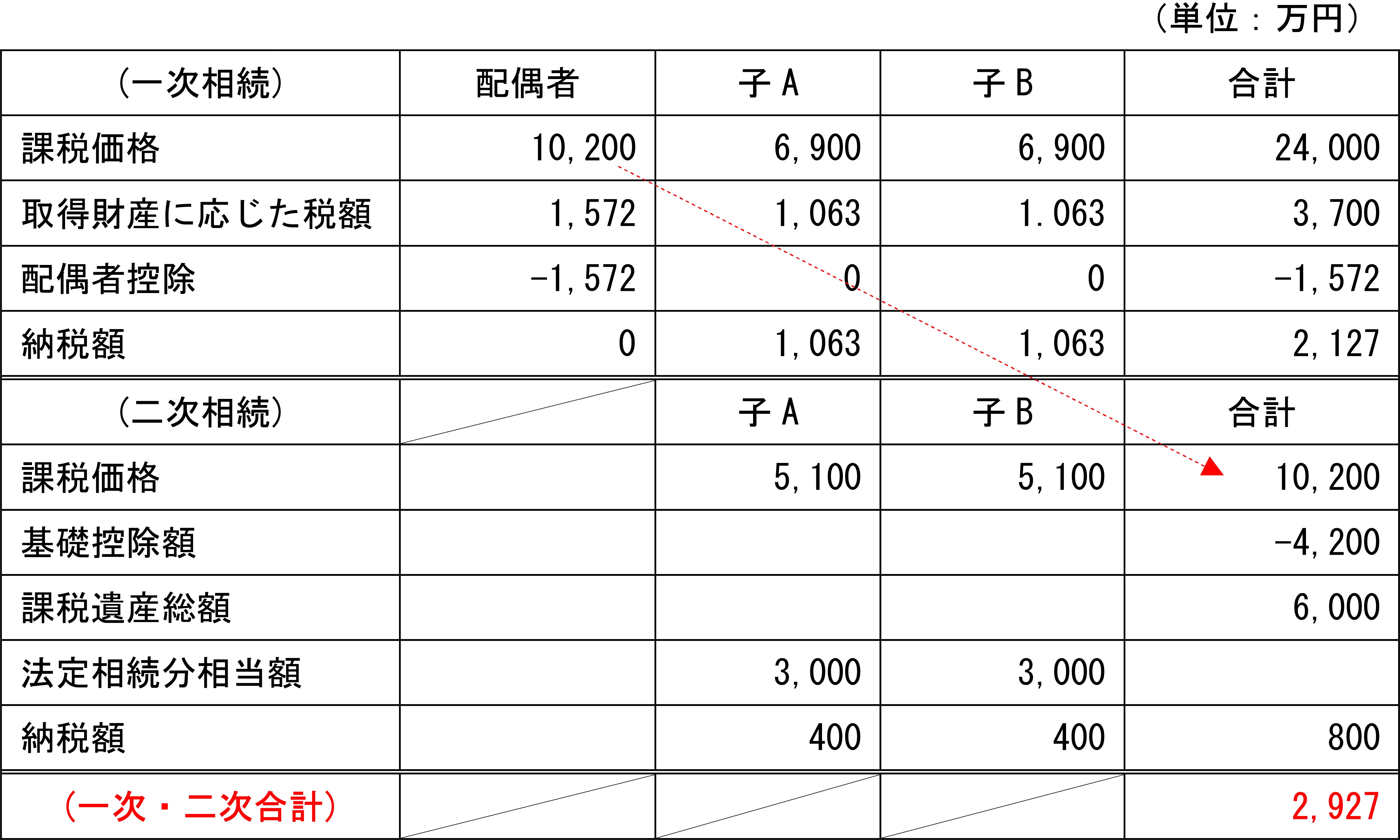

先の設例でさらに詳しいシミュレーションを行なえば、下表のとおり、一次相続で配偶者が1億200万円を取得する場合が、一次・二次の納税額の合計が2,927万円で最少になります。

二次相続とシミュレーションについての詳しい説明は、こちらの記事をご参照ください。

正確なシミュレーションのためには、遺産分割のパターン別に細かな計算と比較検討を行なわなければならないので、相続税に対する専門的知識が必要になります。シミュレーションは相続税専門の税理士事務所に依頼されることをお勧めします。

3.配偶者控除を使うための要件と手続き

3-1.控除が適用できる配偶者は法律上の配偶者のみ

この「配偶者」は法律上の配偶者をいい、婚姻の届出をしている人に限られます。

したがって、事実上婚姻と同様の事情にある人でも、婚姻の届出をしていないいわゆる「内縁関係」にある人は、この控除が受けられる「配偶者」にはあたりません。

また、この配偶者控除の制度は、配偶者が相続を放棄して相続人にならなかった場合にも適用できることとされています。

そして、遺贈によって財産を得た場合や、生命保険金の受取人になった場合などでも、この控除を適用して、相続税額を軽減することができます。

3-2.遺産分割は原則として相続税申告期限までに終えていること

相続税の配偶者控除の適用を受けるためには、その申告期限までに遺産分割が行われて、配偶者が相続または遺贈によって取得する財産が確定していることが必要です。

したがって、申告期限までに分割されていない財産は、配偶者控除の計算の基礎に含めることはできません。

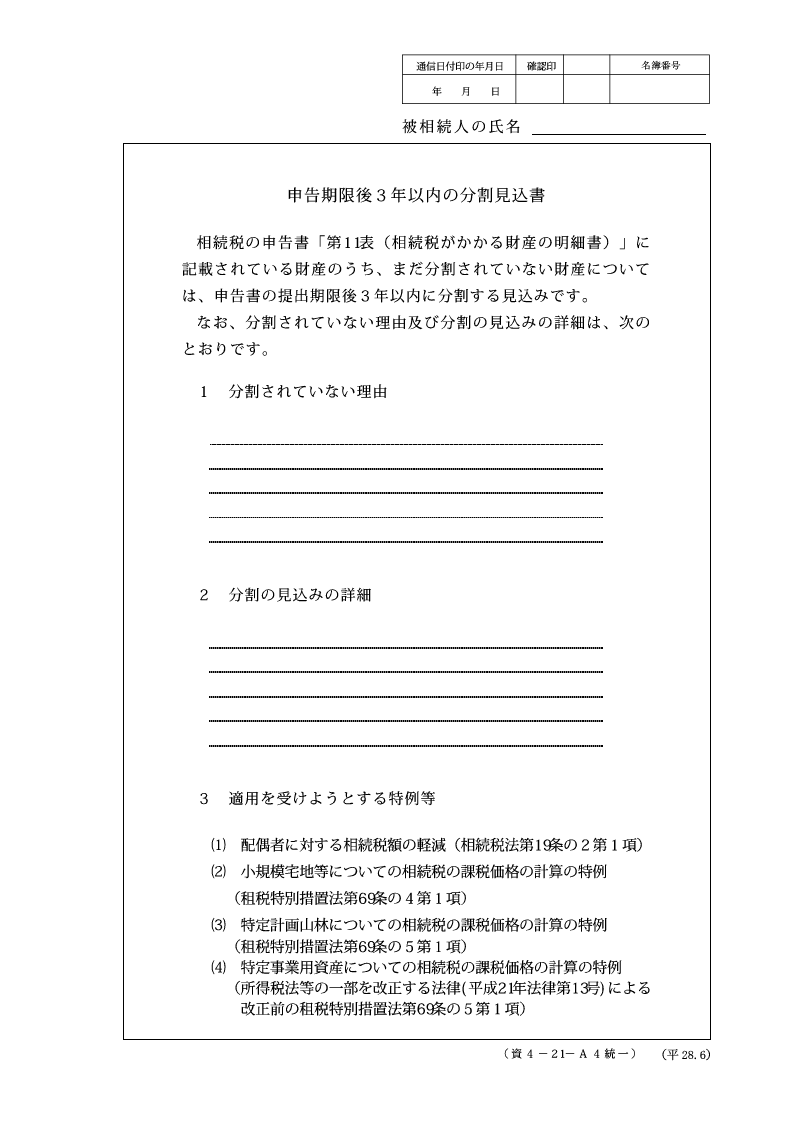

ただし、相続税の申告書に「申告期限後3年以内の分割見込書」*1を添付したうえで、その分割されなかった財産について3年以内に分割した場合は、分割が行われた日の翌日から4か月以内に「更正の請求」を行なうことで、配偶者控除の適用が受けられます。

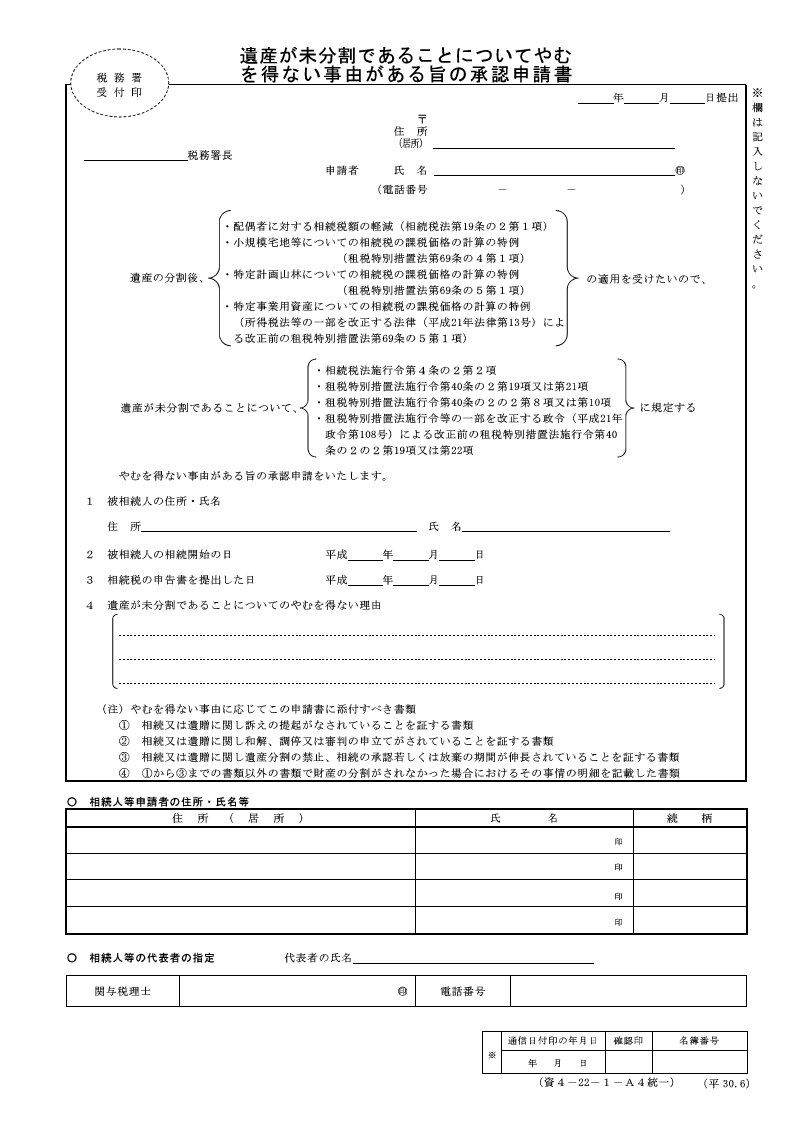

なお、相続税の申告期限から3年を経過する日までに分割できないやむを得ない事情があり、その3年を経過する日の翌日から2か月以内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」*2を提出して、税務署長の承認を受けた場合で、その事情がなくなってから4か月以内に分割されたときも、更正の請求を行って配偶者控除の適用を受けることができます。

*1分割見込書および*2承認申請書の様式は下記をご覧ください。

3-3.納める税額がゼロでも相続税の申告が必要

この控除の適用を受けるためには、相続税の申告書(または更正の請求書)に税額軽減(配偶者控除)の適用を受ける旨を記載して、所定の添付書類とともに提出する必要があります。

相続税申告書の提出期限は、相続の開始を知った日の翌日から10か月以内となっています。

なお、この控除を行なった結果納付する相続税額がゼロになる場合であっても、申告書の提出が必要ですので、注意してください。

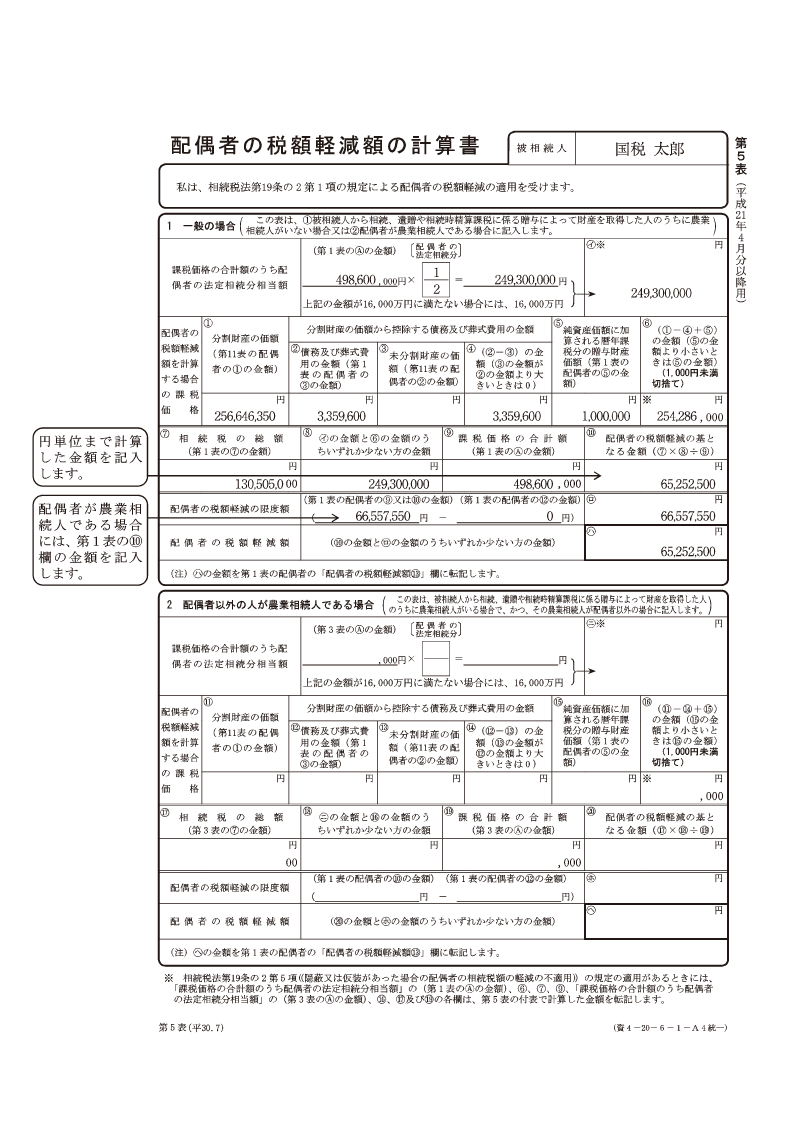

相続税の申告書(第5表「配偶者の税額軽減額の計算書」)の記載例は下のとおりです。

(国税庁HP「相続税の申告のしかた」より転載)

また、相続税申告書に添付が必要な主な書類は次のとおりです。

① 戸籍の謄本(被相続人の全ての相続人を明らかにするもので、相続開始の日から10日を経過する日以後に作成されたもの)または法定相続情報一覧図の写し

② 遺産分割協議書の写しまたは遺言書の写し

③ 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

これ以外に、申告期限内に遺産分割ができない場合には、「申告期限後3年以内の分割見込書」(3-2.を参照してください。)の提出が必要です。

4.まとめ

この記事では、相続税の配偶者控除額の計算のしくみをご説明して、この制度の税額軽減効果が大きいことをご紹介しました。

しかし、この控除の利用にあたっての注意点として、二次相続も含めた相続税額のシミュレーションを行って遺産分割方法を決める必要があることもご説明しています。

また、この配偶者控除を適用する要件として、婚姻の届出をしている法律上の配偶者であること、相続税の申告期限までに遺産分割が行われていること、および相続税の申告書を提出することが必要であることをご説明するとともに、相続税の申告手続きについても解説しています。

この記事によって、配偶者控除のしくみを正しく理解し活用していただければ幸いです。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。