この記事をお読みの方で、相続税についていろいろと勉強して対策を考えている方もあるかと思います。

既にいくつかの対策を実行に移している方や、遺言書を作成したという方もあるかもしれません。

しかし、その対策は二次相続までも含めたものになっていますか?

二次相続とは、例えば両親と子という家族を考えた場合、最初に父親が亡くなって母親と子が遺産を相続したとします。これを一次相続と呼びます。次に母親が亡くなり、子がその遺産を相続します。これが二次相続です。

つまり、二次相続では親世代の財産が全て子の世代に引き継がれることになります。そして、一次相続の際に相続税額が最少になる遺産分割を行なったとしても、二次相続も合わせて考えた場合には、かえって税負担額が大きくなってしまうことがあるのです。

なぜそんなことが起こるのか、二次相続で損をしないための対策には何があるのか、以下で詳しく解説していきます。

二次相続までも含めた相続税対策を立てるうえで、是非お役立てください。

1.相続税対策は二次相続のことも考えた計画を

1-1.相続税対策は一次相続のことだけを考えていると不利に

はじめにも述べたとおり、一次相続の際に最も有利な遺産分割をしたと思っていても、二次相続も合わせて考えれば、かえって税負担が大きくなってしまう可能性があります。

そんな「逆転」が起こる主な理由は次の3つです。

① 二次相続では「配偶者に対する税額軽減」が使えない

相続税法は、配偶者に対して優遇措置を設けており、配偶者の相続分が法定相続割合(または1億6千万円のいずれか大きい額)以下の場合には、配偶者には相続税はかからないことになっていますが、二次相続では配偶者も既に亡くなっているため、この税額軽減が適用できません。

② 二次相続では、一次相続よりも相続人数が減るため、基礎控除額や生命保険金・死亡退職金の非課税枠も少なくなる

相続財産の基礎控除額は、3,000万円+600万円×法定相続人数で計算された額になりますが、二次相続ではこの法定相続人数が一次相続時よりも減っているため、基礎控除額は少なくなります。

また、生命保険金と死亡退職金は、500万円×法定相続人数で計算された額が非課税枠とされていますが、これも二次相続では法定相続人数が減っているため、非課税枠が少なくなります。

③ 二次相続では、一次相続よりも相続人数が減るため、相続人1人当たりの相続財産の額が多くなり、相続税額も多くなる

相続税のしくみは、法定相続人がその法定相続割合に応じて財産を取得したものとみなし、その各人の取得額に対して累進税率を適用して相続税の総額を算定することになっています。

つまり、二次相続で相続人数が減少すれば、各人の法定相続割合に相当する財産の額は増加し、これに累進税率が適用されることで、相続税の負担割合は一次相続よりも増加する場合が多いのです。

このような理由で、一般的に二次相続においては、相続財産の額が同じだとしても、相続税の負担割合は一次相続よりも大きくなります。

そのために、二次相続において子が相続する財産額が大きくなれば、一次・二次を通じての相続税額も大きくなることが多いのです。

次に簡単な例を用いて、このことを確かめてみたいと思います。

1-2.有効な相続税対策にとってシミュレーションは必須

次のような例で、配偶者の相続額を変えた場合に一次・二次の相続税額がどのように変化するか確かめてみましょう。

【設例】

遺産の額:2億円

一次相続の被相続人:夫、 相続人:妻と子2人の合計3人

二次相続の被相続人:妻、 相続人:子2人

なお、この設例での基礎控除額は、

一次相続時は4千8百万円(3千万円+6百万円×3人)、

二次相続時は4千2百万円(3千万円+6百万円×2人)です。

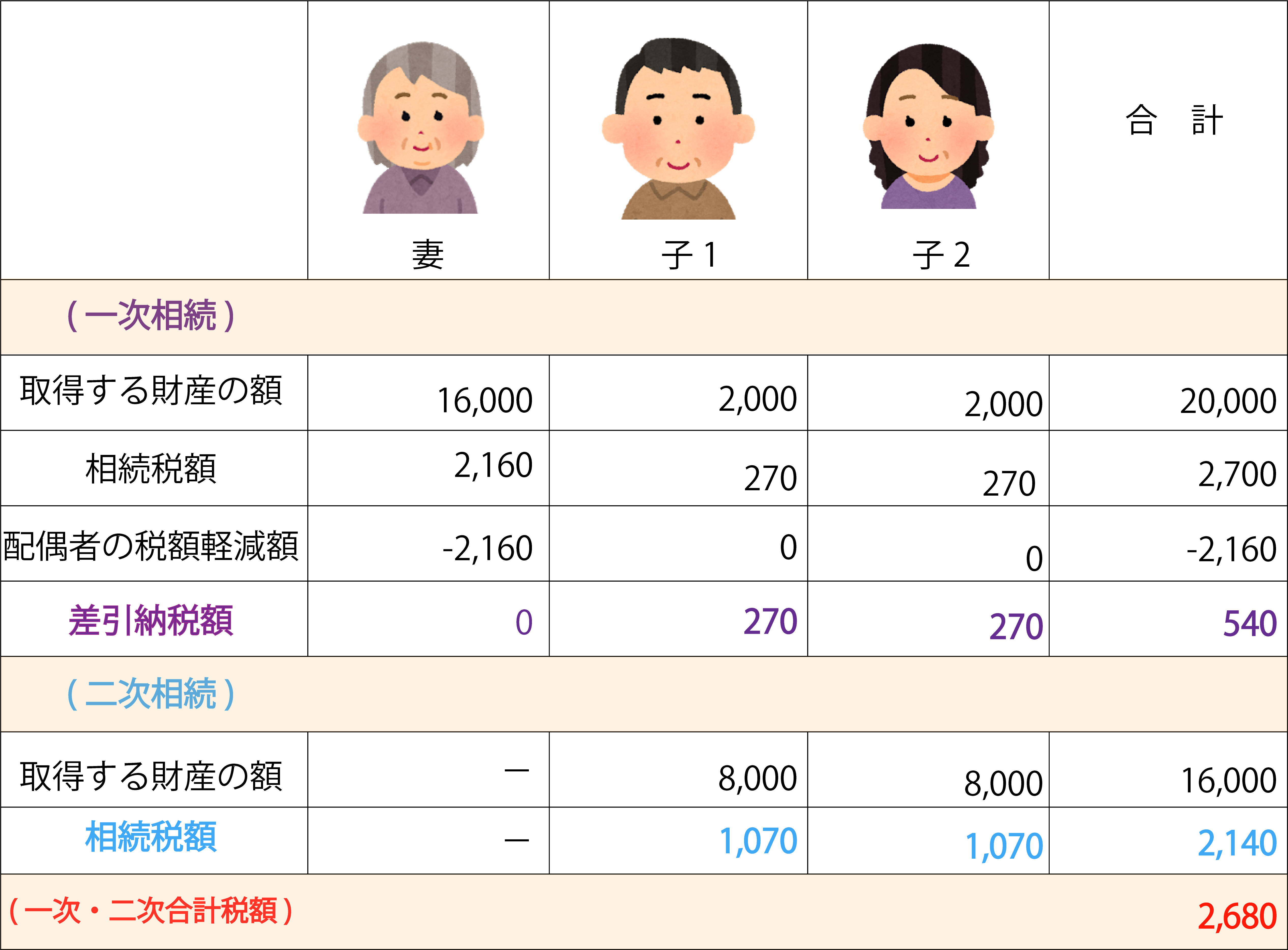

① 妻が配偶者の税額軽減を限度まで利用して分割する場合

税額は一次相続では540万円、二次相続では2,140万円、合計では2,680万円になります。

(単位:万円)

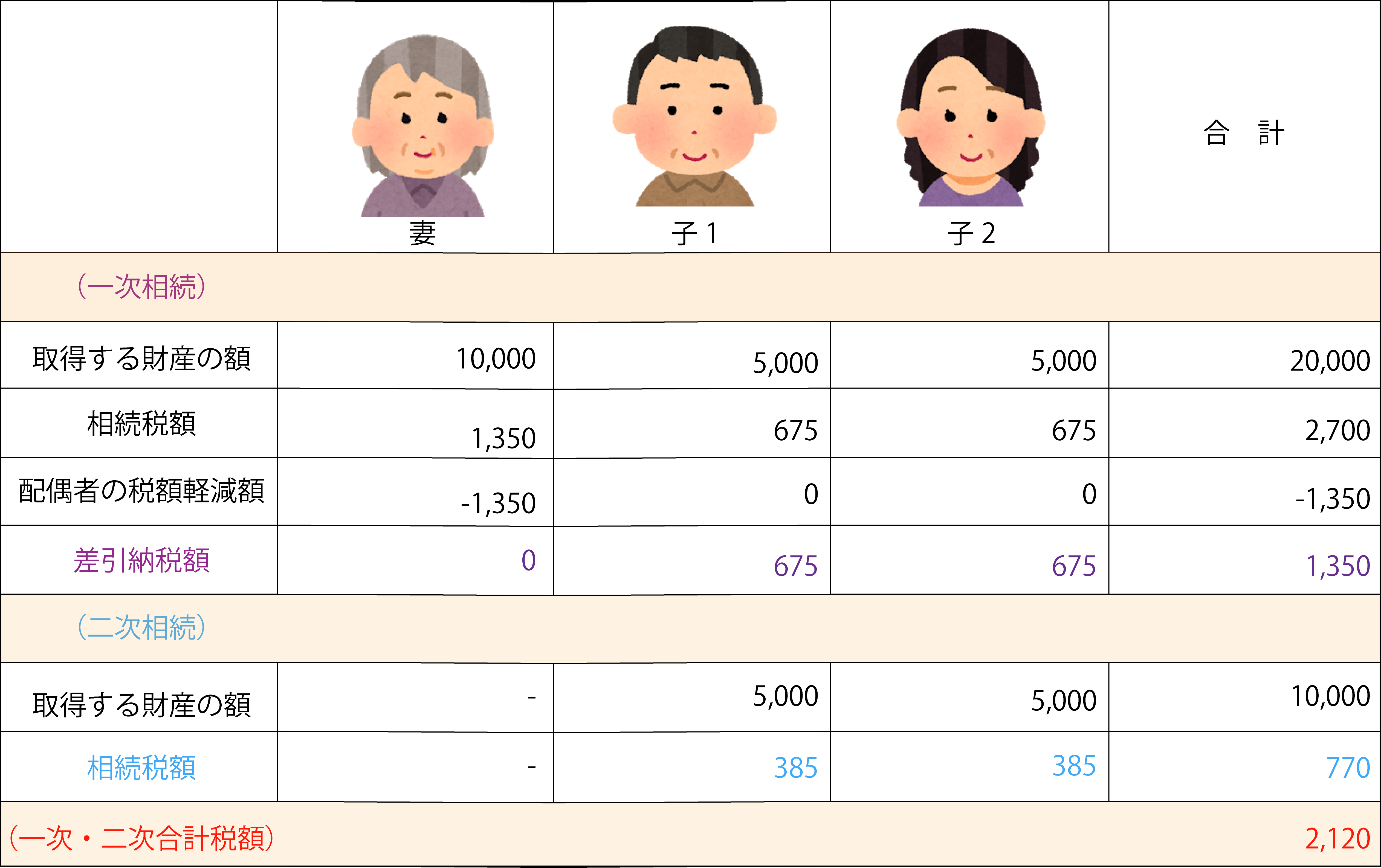

② 法定相続分どおりに分割する場合

税額は一次相続では1,350万円、二次相続では770万円、合計では2,120万円になります。

(単位:万円)

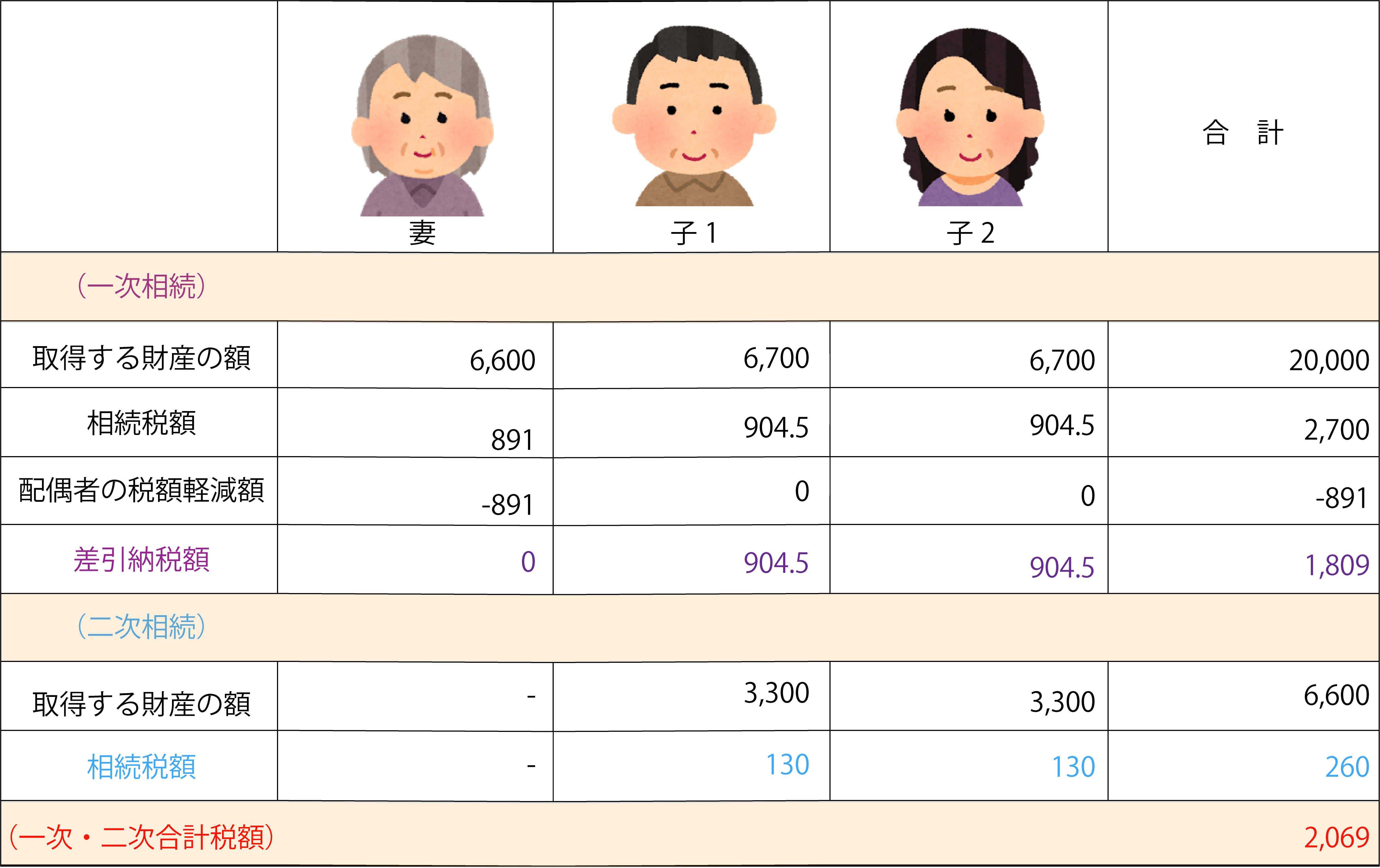

③ ほぼ均等に分割する場合

税額は一次相続では1,809万円、二次相続では260万円、合計では2,069万円になります。

(単位:万円)

一次相続だけを見れば、配偶者の税額軽減を限度まで利用した①の場合の相続税額が最も少なくなるので、一般的にはこの分割方法を選択することが多いと思われます。

しかし、一次・二次の合計税額で比較すれば、①の場合は最も税負担が大きく、ほぼ均等額で遺産分割を行なった③の場合が最も少なくなっています。

二次相続までも考慮した相続税対策が必要だという理由がお分かりになったと思います。

ただし、どんな場合でも上記の①~③の例と同じ結果になるわけではありませんので、注意が必要です。

相続税の負担額は、財産の額と法定相続人の数によって違ってきますので、個別の相続についてはシミュレーションを行って、どの遺産分割方法が有利かを検討することが重要です。

ただ、一般の納税者の方にとって、相続税の正確なシミュレーションを行うのはハードルが高いと思われますので、相続専門の税理士事務所に依頼されることをお勧めしたいと思います。

1-3.配偶者よりも子が相続するほうが有利な財産がある

前節では、遺産分割方法の優劣について、金額面だけに着目してご説明しましたが、相続財産の種類によってはそれとは別に注意を要する点もあります。

ここでは、そのうち小規模宅地と、将来の値上がりが見込まれる財産についてご説明します。

1-3-1.小規模宅地の特例を適用する土地は子が相続するほうが有利

被相続人が事業用または居住用として使っていた宅地のうち一定面積以下の部分については、相続人の選択により、その宅地の評価額の一定割合が減額できる特例があります。

この特例を適用するためには、遺産分割が完了してその宅地を取得する相続人が確定している必要があります。

一般的に配偶者は被相続人と同居している場合が多いと考えられるので、この小規模宅地の特例を配偶者が取得する宅地に適用することが多いと思いますが、配偶者に対しては相続税額の軽減が適用できるため、結果的に納税額がゼロになることも多くあります。

そして、どのみち相続税がかからない配偶者に対してこの小規模宅地の特例を使うのは、せっかくの特例を無駄にしているといえます。

小規模宅地の特例を適用する宅地は、一次相続では子が取得することが、税金面では有利であるといえます。

もし、子が親と同居していないため、現状では小規模宅地の特例の適用が難しいと思われる場合は、両親が健在のうちに二世帯住宅への建て替えを行って同居するなどの対策が考えられます。

1-3-2.値上がりが見込まれる財産は子に相続させる方が有利

もしも相続財産の中に、将来の値上がりが見込まれる財産、例えば開発が行われることが予め分かっている土地や、業績の拡大が続いている会社の株式などがあれば、そのような財産は一次相続の際に子が取得するようにしましょう。

そうすることで、まだ評価額が低く相続税の負担が少ないうちに、次の世代に値上がりの期待できる財産を引き継ぐことができます。

一次相続では、配偶者は価値の変動の少ない現預金などを、子は将来の値上がりが見込まれる財産を相続することが、相続税の面では有利になるといえます。

2.遺産分割以外での2つの相続税対策

二次相続まで含めた相続税対策という面では、子の世代に早めに財産を移しておくことが有効な対策になることが多いと考えられます。

そこで、子の世代に財産を移す方法として2つの方法をご紹介します。

これは、必ずしも二次相続対策には限りませんが、相続税の節税策としてよく用いられているものです。

2-1.生前贈与は早期に計画的にすすめる

年間に贈与を受けた財産の額が110万円以下であれば、贈与税は課税されません。この仕組みを活用して生前に財産を子の世代に贈与しておくことで、将来の相続財産を減らすことができます。

ただし、相続の開始前3年以内に被相続人から相続人に贈与された財産の額は、相続財産の額に加えられて相続税の対象になりますので、注意が必要です。贈与を始めるのは、早いうちに計画的に行うことをお勧めします。

なお、相続人ではない孫に贈与を行なった場合は、この3年以内贈与額の相続財産加算の適用対象にはならないので、相続税対策として考えてみてはいかがでしょうか。

2-2.生命保険を活用した節税と納税資金対策

生命保険金は相続財産とみなされて、相続税の課税対象になりますが、一定の非課税枠が設けられており、相続人が取得した生命保険金のうち500万円×法定相続人数までの額には相続税がかかりません。

この非課税枠を活用して、例えば一時払終身保険に加入しておくことで、相続税がかかる財産の額をそれだけ減らすことができます。

1-2.の設例③の場合において、一次相続では夫が、二次相続では妻が、それぞれ非課税限度までの一時払保険に加入しており、いずれも子2人がその保険金を受け取ったと仮定すれば、一次・二次合計の相続税額は1,648万円となり、約420万円の節税になります。

また、節税効果以外にも、生命保険金は預金と異なり、相続の開始によって凍結されることがありませんので、遺産分割協議が長引いた場合などには、納税資金に充てることができます。

3.相続税対策以外に配慮すべきこと

3-1.遺産争いを招かないための対策

一次相続のときには、両親のうち一方が存命のため、兄弟間の対立はある程度抑えられますが、二次相続においては遺産をめぐる争いが表面化しやすくなります。

こういった争いを招かないように予め対策を行うことは、相続税対策以上に重要だといえます。

生前から家族でよく話し合って、一次相続・二次相続を通じて相続財産をどのように分け与えるのか決めておくことが大切です。

遺言書を作成しておくことも、争いを防ぐうえで有効だと考えられます。

3-2.配偶者の住居と生活費についても配慮を

1-3-1.で、小規模宅地の特例を適用する土地は子が相続するほうが税金面では有利になるとご説明しました。

しかしそうなると、配偶者はどこに住めばいいのかが問題になります。また生活費をどのように捻出できるかということも、特に高齢の配偶者にとっては重大な問題になります。

相続税負担の面での有利不利ばかりでなく、こうしたことにも配慮して、家族でよく話し合って相続対策を決定しておく必要があります。

なお、配偶者の住居については、現行法の下では相続した自宅やその敷地を配偶者と子の共有にしておくなどの方法が考えられますが、2020(令和2)年4月からは改正民法が適用になり、配偶者に「配偶者居住権」を取得させることができることになりました。

「配偶者居住権」とは、相続開始のときに被相続人所有の建物に住んでいた配偶者が、終身または一定期間無償でその建物に住み続ける権利のことをいい、被相続人の遺言または遺産分割協議により配偶者にこの権利を取得させることができます。

これによって、従来の居宅やその敷地である土地の財産評価額は、「配偶者居住権」と居住権付きの居宅や土地の所有権に分かれることになり、その所有権を取得した(配偶者以外の)相続人の課税価格は従来よりも少なく、相続税額も少なくなります。

この「配偶者居住権」は、居住期間の満了または配偶者の死亡時には消滅して、二次相続では相続財産にはならないものと解されています。

したがって、「配偶者居住権」を配偶者が取得することで、相続発生後の配偶者の住居の問題に一定の解決策が与えられるとともに、節税の手段としても利用できることになると考えられています。

4.まとめ

相続税対策を行ううえで、二次相続まで考慮に入れた対策を行うことの重要性について、ここまでご説明してきました。

一次・二次を通じた相続税対策には、正確なシミュレーションを行う必要がありますが、それには専門家である税理士に依頼をされることをお勧めします。

財産の種類によっては、一次相続時に子が取得するほうが相続税の面では有利なもの、例えば小規模宅地や値上がりが見込まれる株式などがあることもご説明しています。

また、生前贈与や生命保険契約を活用すれば、相続税対策として役に立つこともご紹介しています。

相続税対策以外に、遺産争いを招かないための対策や、高齢となる配偶者の住居・生活費の手当てに関しても、家族での話し合いや遺言書の作成を行っておくべきです。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。

なにをどこから手をつけたら良いか、分からない段階から、相談料などの費用が掛かってしまうと、安心して相談する事もできませんね。当法人では、完全に無料相談から相続税申告のサポートをさせていただいております。 無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。

無料相談は、平日(9時~18時)に限らず 土曜日(9時~18時)・日曜日(10時~17時)も対応しております。 ご相談は事前予約制となっておりますので まずはお電話または予約フォームにてお問合せください。お客様の利便性を重視して柔軟な相談対応をいたします。 当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。

当法人の強みは、東京に4拠点(丸の内、新宿、池袋、町田)、神奈川に7拠点、埼玉に2拠点、千葉に1拠点の全15拠点で、お客様対応が可能です。お近くの拠点にてご相談ください。 当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。

当法人の担当者×税理士×国税OBという品質に加えて、当法人の徹底した調査と確認を前提として「この申請に間違いありません」と添付する事で、税務調査は実に1%未満となっております。これは全国平均の25%と比較すると圧倒的な実績となります。 私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。

私たちの強みは、お客様ファーストで対応する事にあります。「申告期限に間に合わせたい」「納税資金が足りないので相談にのって欲しい」「出来るだけ適正に不動産評価を下げて欲しい」「将来、税務署につつかれないようにして欲しい」「…という事情があるので、報酬の調整を相談させて欲しい」「一番、税金が安くなる遺産分割の方法と、割合を教えて欲しい」など、お客様のご要望は様々です。